Az ár győzött a tápérték felett

Folytatódik-e Magyarországon a tendencia, miszerint a magyar háztartások egyre tudatosabban és fenntarthatóságra törekedve vásárolnak? És vajon mennyire nyomja rá a bélyegét táplálkozási szokásainkra a jelenlegi inflációs környezet, amely Magyarországon a többi európai országénál lényegesen nagyobb mértékű? A GfK 2013-as Táplálkozási szokások tanulmánya ezekre a kérdésekre kereste a választ.

A cikk a Trade magazin 2023/10. lapszámában olvasható.

Bodnár Kriszta

FMCG üzletág üzletfejlesztési

vezető

GfK

A rövid válasz nem feltétlenül tetszetős: a tudatosság korábbi években látott fejlődésével szemben most az látszik, hogy mindenhol az ár győzött a tápértékkel szemben. Mivel azonban az ördög a részletekben rejlik, érdemes a hosszú választ is végigkövetni, melyet a szakmai érdeklődők a GfK augusztus 30-i Bodnár Krisztina által vezetett webináriumán hallgathattak meg.

Legyen olcsó és hosszan eltartható

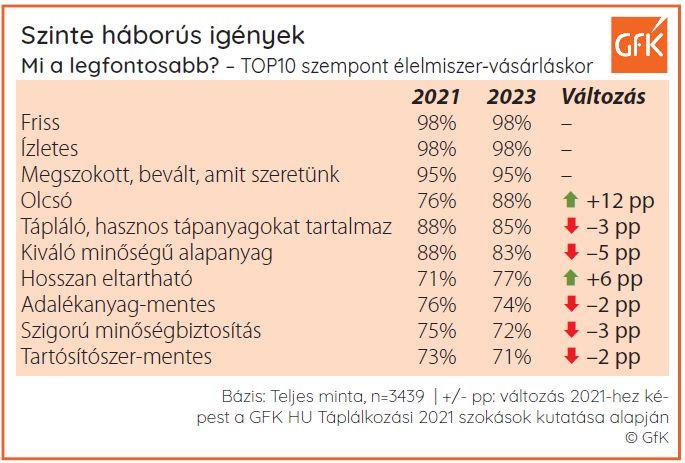

Magyarországon 2023-ban a spórolás egyértelműen az egészséges táplálkozás rovására megy: a háztartások élelmiszer-vásárlási szempontjai közül a termékek olcsósága és azok hosszú eltarthatósága került előtérbe a GfK nemrégiben megjelent Táplálkozási szokások tanulmánya szerint.

A háztartások percepciója a mintegy 3500 háztartás rendszeres adatszolgáltatására épülő Consumer Panel eredményeiben is megjelenik: közel minden kategóriában csökken a vásárlási gyakoriság, és nő a saját márkás termékeknek az aránya, akik pedig nem saját márkás terméket, akkor az A-márkák helyett a B-márkákat vásárolják.

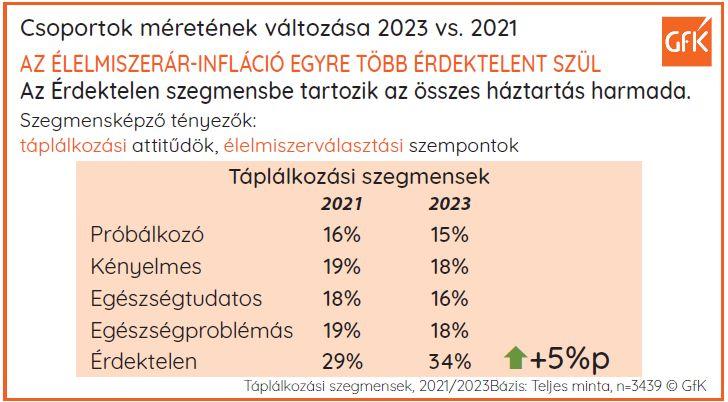

A háztartások valamivel több mint az egyharmada a kosarába kerülő termékek egészségességével szemben közömbös Érdektelenek szegmensébe tartozik, akiknek aránya 2021-hez képest a legnagyobb mértékben (5 százalékponttal) nőtt. Ők 2023-ban még a korábbiaknál is kevesebb friss élelmiszert, ellenben több instantot, üdítőt és energiaitalt vásároltak.

A kutatóintézet által az egészségtudatosságot szem előtt tartva létrehozott öt szegmensből a másik nagy csoportot az Egészségproblémásak alkotják, akik között természetszerűleg az idősebbek és a vidékiek aránya magasabb. Ők nem a jól átgondolt tudatosság miatt választanak egészségesebb ételeket, hanem azért, mert háztartásukban már jelen van valamilyen egészségügyi probléma.

Nekik nem kellenek az „úri huncutságok”: a kényelmi kategóriába tartozó termékcsoportokat, amelyek használatával időt lehet megtakarítani – így fagyasztott pizzát, mirelit hústermékeket, alapokat és szószokat – kevésbé vásárolják. Ugyanakkor, bár egészségproblémásak, zsírból a másik négy szegmensnél többet vásárolnak.

Az Egészségtudatosak a természetességet keresik: nagyobb valószínűséggel vásárolnak magvakat, vajat, hagyományos kakaóport. 2021-ben még friss gyümölcs is gyakran került a kosarukba, ám ebből mára – ahogy a többi csoport is – ők is visszavettek.

10-ből 1 háztartás figyel nagyon az egészséges táplálkozásra

A magyar háztartásoknak mindössze 10%-a választja meg gondosan és egészségtudatosan, mi kerül az asztalra. Arányuk az Egészségtudatosak és az Egészségproblémásak körében magasabb, de például az Érdektelenek 43%-a vallja, hogy alapjában véve csak olyat eszik, ami ízlik neki, még akkor is, ha az állítólag kevésbé egészséges.

2021-hez képest 67%-ról 69%-ra emelkedett azoknak az aránya, akik a „maradék ételeket mindig elteszik, soha nem dobnak ki semmit”. Erre az észszerűségre a fenntarthatósági törekvések kapcsán már edukáltabb fiatalok mellett a „nagyik”, azaz a legidősebb háztartások figyelnek a leginkább, akik mindig is e szemléletet követték.

A táplálkozás, a tápanyagok iránt a 2021-es 41% helyett már csak 37% érdeklődik, de a kísérletezési kedv is megcsappant: 39% helyett már csak 35% próbál ki új dolgokat szívesen.

Csökkent azok hányada, akik „igyekeznek mindig szezonális zöldségeket, gyümölcsöket fogyasztani” és 2021 óta szignifikánsan visszaesett azok aránya, akik „gyakran vásárolnak friss termékeket a konzerv vagy fagyasztott helyett”.

A márkatulajdonosok számára az egyik legnagyobb kihívást az jelentheti, hogy a mindig is legendásan árérzékeny magyar fogyasztók most még kevésbé érzik úgy, hogy „hajlandó vagyok többet fizetni az egészséges termékekért” – az így gondolkodók aránya 41%-ról 32%-ra zuhant 2023-ban.

Hiába logikus elvárása tehát a fogyasztóknak a megvásárolt élelmiszerrel szemben, hogy az friss, ízletes, bevált legyen, amit szeretnek, a háztartások 88%-a számára a hosszú eltarthatóság és a megfizethető alacsony ár vált rendkívül fontossá.

Érzelmi alapon döntünk a hazai termékek mellett

A vásárlók számára továbbra is fontos, hogy a megvásárolt élelmiszer magyar legyen – a megkérdezettek 63%-a nyilatkozott így –, de ennek a jelentősége 2021-hez képest kifejezetten csökkent. A magyar eredetre eltérő mértékben figyelnek az egyes szegmensek: elsősorban az Egészségproblémás és az Egészségtudatos csoport tagjai keresik a hazai termékeket.

A motivációk is változóak. A legfontosabbak között érzelmi szempontokat találunk, úgymint „a magyar termékek vásárlásával erősítjük a hazai gazdaságot”, „a magyar termékek vásárlásával hozzájárulunk a fenntarthatósági törekvésekhez”. Ugyanakkor azt, hogy „a magyar termék jobb ízű”, illetve azt, hogy „a magyar termékek magasabb minőséget képviselnek, mint a külföldiek” ennél lényegesen kevesebben említették előnyként.

Az élet furcsa fintora, hogy ezzel együtt a külföldi diszkontláncokban növekszik a magyar termékek kedveltsége – bár az nem egyértelmű, hogy az eredetük vagy kedvező áruk miatt.

Egészségügyi okokból választjuk a menteset

A különböző mentes termékek penetrációja 2018-hoz képest valamennyi kategóriában lassan növekszik, tehát van egyfajta nyitottság a magyar háztartásokban az alternatív termékek vásárlására, ám ezt leginkább a mindenféle egészségügyi problémák indukálják. Emellett nem lehet figyelmen kívül hagyni azt a tényt, hogy a jelen inflációs időszakban a tehéntejből készült, illetve az alternatív tejtermékek közötti árolló kedvező irányba alakult, ami szintén elősegíthette az alternatív tejtermékek forgalmának bővülését.

A penetráció szempontjából a cukor- és laktózmentes kategóriák rendelkeznek jelentős előnnyel a gluténmentes vagy a kifejezetten növényi kategóriák előtt. A cukormentes kategóriában a szénsavas üdítők, a laktózmentes kategóriában a tej és a sajt iránti kereslet bővült.

Bio, vegán, flexitáriánus

A biotermékeket nagyon kevés háztartás keresi tudatosan, és csökkenni látszik annak fontossága, hogy egy termék bio minősítésű-e vagy sem – a heti rendszerességgel ilyen termékeket fogyasztók aránya egyre alacsonyabb.

Annak ellenére, hogy a magyar sajtót olvasgatva sokak számára úgy tűnhet, hogy itt már mindenki vegán, vagy legalábbis vegetáriánus, a hazai valóság nem ez. Míg a húshelyettesítő termékek penetrációja Nyugat-Európában (Hollandiában, Belgiumban, Németországban) nagyon komoly – éves szinten a háztartások több mint 50%-a vásárol ilyen termékeket –, addig Magyarországon a háztartások 3%-ában van vegán táplálkozás, 5%-ában vegetáriánus, és a húst fogyasztók, ám a húsfogyasztásukat mérséklő flexitáriánusok aránya is csupán 24%. Nem mi vagyunk az egyetlenek Európában: az egykori keleti blokk más országainak is kifejezett lemaradása van e téren: a flexitáriánusok aránya Csehországban és Oroszországban még a magyarországinál is alacsonyabb.

A növényi eredetű tejtermékek rendszeres fogyasztása növekszik elsősorban a testsúly megtartása érdekében, vagy amiatt, hogy a háztartás saját bevallása szerint „nem tartja egészségesnek a túlzott hús- és állatitermék-fogyasztást”. Minimális azoknak az aránya, akik fenntarthatósági szempontból tartják ezt fontosnak: a növényi helyettesítő terméket fogyasztók között is csak 14% hivatkozik kimondottan fenntarthatósággal kapcsolatos motivációra.

Az innovációnak még közel sincs vége

A GfK egy nemzetközi tanulmányából úgy tűnik, hogy a húst helyettesítő termékek után a halhelyettesítő termékek jelentik a következő nagy „dobást’.

Emellett folyamatosan értékelődnek fel a magas proteintartalmú termékek. Olaszországban már ezek az elsősorban, de nem kizárólag tejalapú készítmények tartják izgalomban a piacot: az éves szintű penetrációjuk Olaszországban már meghaladta a 20%-ot, sőt megvalósul minden marketinges álma, hiszen a penetráció növekedésével együtt e termékek vásárlási gyakorisága is nő. //

Kapcsolódó cikkeink

Javult a GfK májusra vonatkozó német fogyasztói hangulatindexe

Az elemzők által várt romlás helyett javult a nürnbergi GfK…

Tovább olvasom >A spanyol fogyasztók szerint javult a saját márkák minősége

Egy friss tanulmány szerint tízből nyolc spanyol fogyasztó úgy látja,…

Tovább olvasom >Európai Vásárlóerő 2024: Magyarország a 30. helyen

A GfK elemzése szerint 2024-ben az európai lakosság egy főre…

Tovább olvasom >További cikkeink

Rekordszinten a vállalatvezetők elköteleződése a fenntarthatóság iránt

A K&H fenntarthatósági index legfrissebb adatai szerint a vállalatvezetők hozzáállása…

Tovább olvasom >Kismértékben emelkedett a FAO élelmiszerár-indexe júniusban a hús, tejtermékek és növényi olajok drágulása miatt

Az ENSZ Élelmezésügyi és Mezőgazdasági Szervezetének (FAO) pénteki jelentése szerint az élelmiszer-alapanyagok…

Tovább olvasom >Mitől tízszereződhet meg egy-egy bor ára?

Kevesebben vannak világszerte, mint ahány ember járt az űrben, számuk…

Tovább olvasom >