Andreas Christou, a RetailZoom ügyvezető igazgatója az inflációról

Andreas Christou, a RetailZoom ügyvezető igazgatója „Infláció: a fogyasztói szokások változása mögött álló üzemanyag” címmel a hazai láncok és a nemzeti dohányboltok aktuális trendjeiről tartott előadást a Business Days keddi napján. Az alábbiakban ennek írásos változatát olvashatják.

Vendégszerző:

Andreas Christou

ügyvezető igazgató

RetailZoom

Minden vásárlás alkalmával „nagyítóval figyeli” a polci árak alakulását? Nos, ez esetben Ön nincs egyedül, vásárlók százezrei követik aggódva a megszokott termékeik árának ijesztő növekedését.

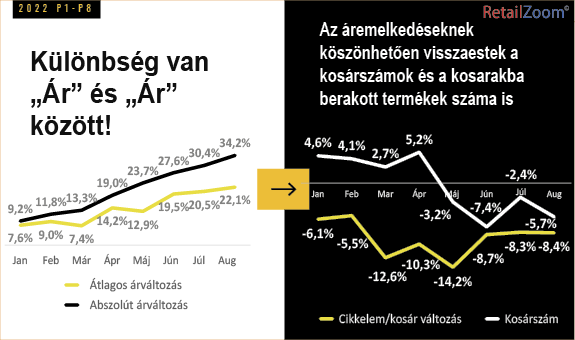

Az augusztusi adatok alapján azt látjuk, hogy az FMCG termékkategóriák polci árai folyamatos emelkedésben vannak. Az abszolút áremelkedés a főbb kategóriára (élelmiszerek, kávé/tea/üdítőitalok, háztartási/vegyi termékek és tisztálkodási szerek) idén január óta meghaladta a 34%-ot.

Ugyanakkor a vásárlói kosarakban mért átlagos infláció „csak” 22,1% volt. Ez utóbbi statisztikai mutatószám ugyanis azt veszi figyelembe, hogy az átlagos vásárlói kosarak – kategóriánként és termékenként – hogyan drágultak ebben az időszakban a tavalyi évhez képest. Ez a mutatószám ugyanakkor nem vesz figyelembe olyan fontos tényezőket, mint pl. a promóciók (gyakorisága és változása), kiszerelési méret, volumenváltozások (termékenként), innovációk, és ezért nem beszélhetünk „almát almával” típusú összehasonlításról termékszinten.

Szóval, hogyan is jött ki a mi értelmezésünkben ez a 34%-os növekedés? A RetailZoom napi szintű tranzakcionális adatokat kap több mint 4000 kiskereskedelmi üzlettől, ami lehetővé teszi, hogy cikkelemenként vizsgáljuk meg az árak alakulását, kiszűrjük azokat a termékeket, amelyek folyamatosan elérhetőek voltak az elmúlt két évben, és kivegyük a fent említett „torzító” hatásokat. Ha így vizsgáljuk meg az árak alakulását az érintett, közel 19 000 cikkelemre külön-külön, tisztán látszik, hogy a termékek abszolút árnövekedése átlagosan 34,2% volt.

A COVID-időszakot megelőzően, az átlagos havi árnövekedés Magyarországon 0,6% volt, idén januártól kezdődően azonban ez a szám a hatszorosára emelkedett. A legfontosabb kérdés: hogyan reagálnak a vásárlók a brutális inflációs számokra? Először is, a korábban megszokott vásárlásaikhoz képest átlagosan 1,5 terméket kivesznek a kosarukból, ezzel is csökkentve a kosár összértékét.

Lendületet kapott a PL

Jelentősen megváltozott a vásárlói kosarak összetétele is. Az elmúlt években az árérzékeny és prémium termékek egyaránt növekedni tudtak szinte minden kategóriában. Ha megvizsgáljuk az elmúlt hónapok vásárlói kosarait, azt látjuk, hogy a kosarak 60%-a tartalmazott legalább egy hatósági áras terméket. Ezeknek a kosaraknak a fele – azaz az összes vásárlói kosár közel 30%-a – 50%-ban hatósági áras terméket tartalmazott. Ezen túlmenően azt tapasztaljuk, hogy a vásárlók jelentős mértékben lefelé váltanak a prémium és mainstream márkákról az akciós kínálatban lévő termékekre és/vagy a saját márkás alternatívára – ezzel is törekedve arra, hogy az alkalmanként vásárlásra költött összeget a korábban megszokott szinten tudják tartani.

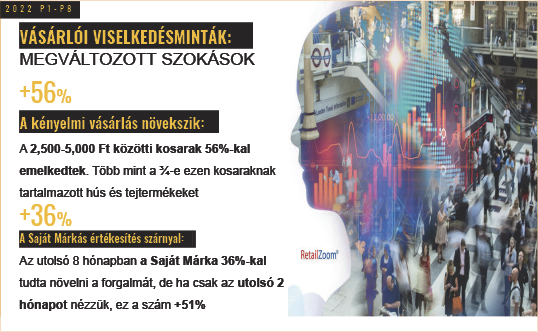

A konklúzió tehát az, hogy – nem meglepő módon – a vásárlók az óriási áremelkedések ellenére nem allokáltak plusz összeget a bolti vásárlásaikra, hanem folyamatosan kompromisszumot kötnek a kosaraik tartalmát illetően. A saját márkás termékek erőteljes térnyerése – kategóriától függetlenül – kiválóan illusztrálja ezt a „küzdelmet”: az idei évben, júniusig bezárólag az ún. private label portfólió a hazai láncokban volumenben 36%-kal, értékben 51%-kal növekedett (a tavalyi év hasonló időszakához képest). A július–augusztus periódusokban – és ebben valószínűleg a NETA hatása is közrejátszott – ugyanez az arány +51% volumen- és 63% értékbeni növekedés. Még konkrétabban: az elmúlt 4 évben a saját márkás termékek forgalma 2,5-szer gyorsabban növekedett, mind volumenben, mind értékben, mint a gyártói márkáké. Míg 2018-ban – a hazai láncok üzleteit elemezve – a PL-portfólió értékbeni részesedése 4,4% volt, mára ez a szám 12%-ra ugrott.

Kevesebb nagy kosár, több közepes

A vásárlói szokások drasztikus megváltozása azonban itt nem ért véget. A hazai láncokban 2021-ben a 10 ezer Ft felett költő vásárlók közel 10%-át tették ki a boltokba betérő vásárlóknak. Most azt látjuk, hogy a vásárlói kosarak mindössze 6,4%-a esik a 10 ezres költéshatár fölé.

Megnövekedett a 2500–5000 Ft közötti kosárértékek gyakorisága. Ezen kosarak jellemzően átlagosan 8-12 cikkelemet tartalmaznak, és főleg az alapvető élelmiszerek (rizs, tészta, olaj stb.) és frissáru termékek fordulnak elő bennük. Ezen közepes kosarak részaránya 33%-ról 47%-ra ugrott 2022-ben (2021-hez képest). Ezzel párhuzamosan az impulz kosarak (2500 Ft alatti költés) még tovább csökkentek: a COVID-időszak előtti időszak 50%-áról mára 37%-ra estek vissza, ez sajnálatosan tovább gyengítette az impulz kategóriák (elsősorban a kis kiszerelésű üdítőitalok és gyümölcslevek) forgalmát.

A fentiekből egyértelműen következik, hogy a brutális mértékű inflációs nyomás csak közvetve járult hozzá a hazai láncok értékbeni forgalmi növekedéséhez: ezek a láncok idén 11,6%-kal tudtak növekedni – és ezzel zsinórban a harmadik évben lehet két számjegyű növekedés –, de természetesen az idei évben a növekedés motorja sajnálatosan az áremelkedés volt.

A közepes méretű kosarak térnyeréséből már kikövetkeztethető, hogy a vásárlók nemcsak a kosaraik összetételében változtattak jelentősen, hanem a vásárlási gyakoriságot illetően is – az egy alkalommal költött összeg csökkentésével párhuzamosan növelték a gyakoriságot. Meglepő lenne azonban, ha ez a változás tartós lenne, sokkal inkább valószínű, hogy a vásárlók még fókuszáltabban fognak koncentrálni az általuk alapvetőnek tartott árucikkekre, szigorú bevásárlólistával érkezve az üzletekbe, így csökkentve az üzletekben hagyott összegek értékét.

A hűség még kifizetődőbb

Milyen eszközök állnak rendelkezésére a kiskereskedelmi láncoknak? Csak ismételni tudjuk magunkat, amikor azt írjuk, hogy a Hűségkártyában rejlő lehetőségek még sohasem voltak ennyire fontosak, mint jelenleg. A lojalitásprogramok, a személyre szabott kommunikáció, a vásárlókra egyénileg szabott kedvezményes ajánlatok a legjobb eszközök arra, hogy a vásárlókat informáljuk az aktuális kedvezményes ajánlatokról, hogy a vásárlási mintázatuknak megfelelő termékekre fordítsuk a promóciós költéseket, megjutalmazzuk, ezáltal növeljük a vásárlók lojalitását, és a vásárlói kosarukat „maximalizáljuk”.

Csak érzékeltetésképpen: egy „hűséges” vásárló által átlagosan elköltött összeg a négyszerese (!) a hazai láncok átlagos kosárértékének. A hűséges vásárlók továbbá évről évre növelik a kosaraikba tett termékek számát (+13%), és a kosárértékük is gyorsabban növekszik, mint az átlagos vásárlók költései. Most, amikor minden korábbinál kiélezettebb verseny van a kiskereskedelmi láncok között a vásárlók megtartásáért, kritikus fontosságú, hogy melyik lánc hogyan tudja megszólítani, aktiválni és hűségessé tenni a boltokba betérő vásárlóit.

Egy másik fontos terület, amelyen a hazai láncoknak tovább kell erősödniük, az a termékportfóliójuk optimalizációja. A komplexitás csökkentésével és a portfólió hatékonyabbá tételével tudnak igazodni a megváltozott vásárlói igényekhez. A diszkontláncok már évek óta élen járnak ebben, és több mint egyharmadot kitevő piacrészük az FMCG-kiskereskedelemben bizonyítja, hogy helyes úton járnak: a szűkebb, ám mégis hatékony termékportfólióval és optimális árazási stratégiával biztosítják, hogy minden, a boltjaikba betérő vásárló megtalálja az igényeinek megfelelő terméket – árérzékenységtől függetlenül.

Összegezve, három fontos dolgot szeretnénk kiemelni: a boltokba betérő vásárlóknak – az árérzékeny vásárlótól a prémium vásárlókig egyaránt – a polci ár lesz a döntő faktor a vásárlási döntések meghozatalánál, ezért a megfelelő árazási és promóciós stratégia talán a legfontosabb területe lesz az üzletláncoknak és a gyártóknak egyaránt az előttünk álló hónapokban. Ehhez – és a vásárlói döntési mechanizmusok és viselkedési mintázatok megismeréséhez – kulcsfontosságú, hogy az egyes láncok kielemezzék a vásárlási adatokat, megismerjék, és személyre szabottan kommunikáljanak a vásárlóikkal, illetve azon termékeket biztosítsák, amelyekre a legnagyobb igénye van a saját vásárlói rétegének. //

Dohányboltok: a tizedik FMCG-lánc

Nemzeti Dohányboltok 2013 óta léteznek Magyarországon. Induláskor 6046 ilyen boltról beszélhettünk, mára mintegy 4900-ra fogytak. Az elmúlt 1 évben körülbelül 200-zal csökkent a számuk. A klasszikus Pareto elv a Dohányboltok piacára is igaz, ugyanis kb. 3600 bolt teszi ki a teljes forgalom kb. 95%-át.

Az indulás óta eltelt időszakban a dohányboltok piaci pozíciója folyamatosan erősödött, a forgalmuk évről évre két számjeggyel növekedett. Az utóbbi 2 évben azonban egy érdekes trend volt megfigyelhető: az ún. FMCG-kategóriák részaránya ugrásszerűen megnőtt, jelenleg 15%-ot tesznek ki a teljes forgalomból (1%+ tavalyihoz képest), ami 156 Mrd Ft forgalomnak felel meg. E forgalom alapján a dohányboltok mint különálló disztribúciós csatorna a 10. legnagyobb kiskereskedelmi láncnak tekinthető a hazai FMCG-piacon (közvetlenül a dm és Rossmann előtt).

Az elmúlt 12 hónapban az FMCG-kategóriák forgalma 24,3%-kal nőtt, hozzájárulva a dohányboltok további térnyeréséhez, a növekedési ütemük pedig még a diszkontok növekedését is felülmúlta ebben az időszakban.

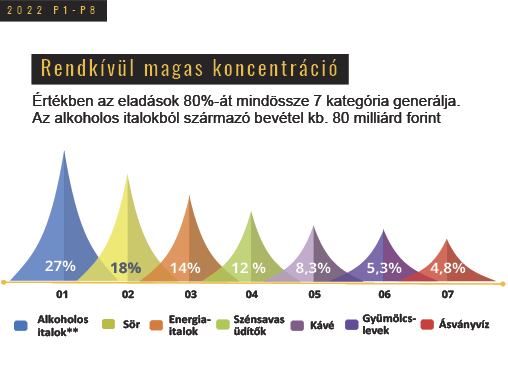

Főszerepben az alkoholos italok

Habár az FMCG-kategóriák 15%-os részesedése a dohányboltok forgalmán belül elsőre nem tűnhet soknak, rögtön megváltozik a kép, ha figyelembe vesszük, hogy ezt a részesedést a mindössze kb. 20 termékkategóriával érték el (szemben a hagyományos kiskereskedelmi láncok átlagosan forgalmazott kb. 150-200 kategóriájával). Ez lehetett az oka annak, hogy a hazai gyártói/beszállítói piac nem fókuszált különösebben erre a csatornára, az ellátásuk sok esetben nem is közvetlenül, hanem nagykereskedőkön keresztül történt. Eközben például a sör kategória több mint 25 Mrd Ft-ot tesz ki éves szinten a forgalmukon belül, amivel a kategória szempontjából a dohánybolt a legerősebb kiskereskedelmi csatornának számít. A beszállítói piac számára ezért ebben a szegmensben óriási növekedési lehetőségek rejlenek.

A járványhelyzet azonban a dohányboltokat is változásra kényszerítette: már számos plusz funkciót is betöltenek, különösen a vidéki régiókban. Már nem csupán impulz vásárlások helyszínei, hanem sok esetben az ún. top-up (feltöltő) vásárlásokat is itt bonyolítják a boltokba betérők. Különösen vidéken fordul elő, hogy ezek az egységek mint helyi pubok funkcionálnak.

Nem meglepő tehát, hogy az FMCG-kategóriákon belül a különféle alkoholos italok teszik ki a forgalom 51%-át. Az alkoholos italokon belül a tömények (vodka, spirits, whisky, brandy, gin, pálinka stb.) szegmens közel 27%-os részesedéssel bír, míg a sör a második helyen áll. E számok alapján a dohányboltok jelentik a legnagyobb forgalmú alkoholosital-csatornát a magyar piacon.

Tízből négy „füstmentes” vásárlás

Még egy nagyon érdekes adat, ami a hagyományos csatornák megváltozott szerepére utal: a dohányboltok vásárlói kosarait megvizsgálva azt látjuk, hogy a tranzakciók 41%-a egyáltalán nem tartalmaz dohányterméket, „csak” a hagyományos FMCG-kategóriák termékeit. Ez tökéletesen illusztrálja a dohányboltok megváltozott szerepét a vásárlói igények kiszolgálásában. Ez a trend még nem tökéletesen köszön vissza a fővárosban, ahol ez az arány még csak 26%, de bizonyos megyékben (mint pl. Nógrád) ez a szám a 60%-ot is meghaladja, azaz a vásárlók közel 2/3-ada már csak az FMCG-termékekért tér be a dohányboltokba

Az alkoholmentes italok szintén jól teljesítenek a dohányboltpanelen belül. Az energiaitalok 14% feletti piacrésszel (+2% vs. 2021) rendelkeznek az FMCG forgalmán belül, a szénsavas üdítőitalok pedig több mint 12%-ot tesznek ki. Kicsit talán meglepő módon a kávé következik utánuk, bár természetesen nem a hagyományos, csomagolt kávétermékekről beszélünk, hanem a boltokon belül található kávéautomatákból nyert kávékra.

Mindezek alapján a dohányboltra – gyártói perspektívából nézve – mostantól úgy tekinthetünk, mint a hagyományos kiskereskedelmi szektor egy új és fontos elemére, ahol ugyanolyan kritikus, hogy a márkáink megfelelően pozicionálva legyenek, és jól teljesítsenek, mint bármelyik másik retailer csatornában.

A RetailZoom csapat készen áll arra, hogy a gyártókat/beszállítókat hatékonyan támogassa ezen az új és innovatív csatornán belül! //

Ez a cikk a Trade magazin 2022/11. számában olvasható

Kapcsolódó cikkeink

Nagy István: jó minőségű dinnyével indul a magyar dinnyeszezon

A tavalyihoz képest a dinnyeimport mennyisége 51 százalékkal csökkent, ami…

Tovább olvasom >Dohányboltok: kevesebb termék, koncentrált forgalom, új növekedési utak

A nemzeti dohányboltok FMCG-forgalma – tehát a dohánytermékeket nem tartalmazó…

Tovább olvasom >Promóciós fordulat – a márkák visszatérnek, de csak akciósan?

Az elmúlt másfél évben a vásárlói döntések alapjaiban változtak meg…

Tovább olvasom >További cikkeink

Promóciós fordulat – a márkák visszatérnek, de csak akciósan?

Az elmúlt másfél évben a vásárlói döntések alapjaiban változtak meg…

Tovább olvasom >Meginduló piac, változó fogyasztói térképen

A fogyasztói optimizmus erősödik, a volumenek lassan visszatérnek – de…

Tovább olvasom >Már nem zuhanunk, de még nem repülünk

Bár a gazdasági visszaesést követően 2024-ben elindult némi élénkülés, a…

Tovább olvasom >