Ismét módosultak az extraprofitadó szabályok, a kiskereskedelmi adó is

A tegnapi napon kihirdetésre került a 62/2023. (II.28.) Kormányrendelet, amely március 1-jei hatállyal, de bizonyos rendelkezések kapcsán visszamenőlegesen is módosítja az extraprofit adó szabályokat. A Grant Thornton nemzetközi adó- és üzleti tanácsadó cég szakemberei ezen változásokat foglalják össze.

Gyógyszergyártók extraprofit adója

A 2022. adóévre visszamenőleges hatállyal kedvező szabályként bevezetésre kerül, hogy a gyógyszer alapanyag gyártást (TEÁOR 2110) és gyógyszerkészítmény gyártást (TEÁOR 2120) végzők csak abban az esetben válnak bevételük után 1%-tól 8%-ig terjedő sávosan progresszív extraprofit adó fizetésre kötelezetté, ha a TEÁOR 2110 és a TEÁOR 2120 szakágazati tevékenységből származó összesített nettó árbevételük az adóév első napján rendelkezésre álló legutolsó éves beszámoló alapján meghaladja a teljes nettó árbevételük 33,33%-át (vagyis a 2022. adóév esetében főszabály szerint a 2020. üzleti évre vonatkozó beszámoló adatait kell alapul venni). (Korábban a hivatkozott tevékenységek bármilyen kis mértékű végzése is extraprofit adó kötelezettséget vont maga után a teljes nettó árbevételre számítva.)

Légitársaságok hozzájárulása

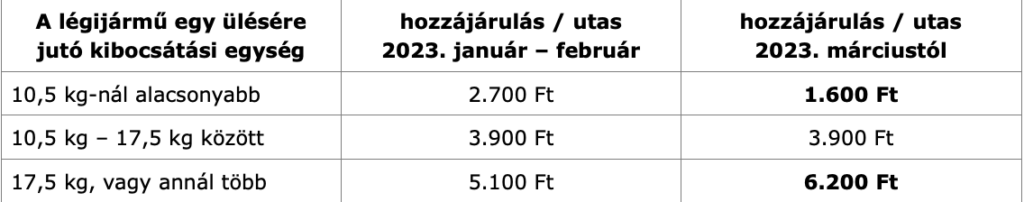

Az új kormányrendelet egyrészt március 1-jei hatállyal módosítja a légitársaságok hozzájárulásának legalacsonyabb és legmagasabb adótételét, másrészt új adóalap meghatározási módszert ír elő 2023. január 1-jére visszamenőleges hatállyal.

A hozzájárulás mértéke az alábbiak szerint alakul a kedvezményezett úticélok esetén (Albán Köztársaság, Andorrai Fejedelemség, Bosznia-Hercegovina, Észak-macedón Köztársaság, Izlandi Köztársaság, Koszovói Köztársaság, Liechtensteini Fejedelemség, Moldovai Köztársaság, Monacói Hercegség, Montenegró, Nagy-Britannia és Észak-Írország Egyesült Királysága, Norvég Királyság, San Marino Köztársaság, Svájci Államszövetség, Szerbia Köztársaság, Ukrajna és az Európai Unió tagállamai):

A hozzájárulás mértéke minden más úticél esetén:

A kormányrendelet március 30-i határidővel visszamenőleges adatszolgáltatási kötelezettséget ír elő a légijárművet üzemeltető légitársaságok számára január hónapra vonatkozóan, mivel

- eddig az ACI Airport Carbon and Emissions Reporting Tool szerinti szén-dioxid-kibocsátási érték és a motorszám szorzatának egy ülésre jutó értékét kellett az adó alapjául venni a hozzájárulás számítása során, viszont ez lecserélésre került

- januárra visszamenőleges hatállyal és a Nemzetközi Polgári Repülési Szervezet (ICAO) hajtómű kibocsátási adatbázisában (ICAO Engine Emissions Databank) meghatározott fel- és leszállási ciklusban átlagosan elégetett üzemanyag mértékének, a hajtóművek számának és a kibocsátási érték (3,16) szorzatának egy ülésre jutó értékét kell a hozzájárulás alapjának tekinteni.

A fentiekre tekintettel átmeneti szabályként a hozzájárulás fizetésére kötelezett, vagyis az a földi kiszolgálást végző gazdálkodó szervezet, amely az utas- és poggyászkezelési tevékenységet látja el, április 29-ig pótlékmentesen önellenőrizheti január havi bevallását.

Népegészségügyi termékadó (NETA)

Március 1-jei hatállyal korábbi két mentesség mellé (amikor a vevő a NETA köteles terméket közvetlenül, vagy saját termék előállítása után Közösségen belüli termékértékesítés, vagy termékexport keretében értékesíti), egy harmadik kerül bevezetésre: innentől kezdve NETA mentesség érvényesíthető arra a belföldi termékértékesítésre is, amikor a terméket a vevő olyan saját, adóköteles termék előállításához használja fel, amely után a NETA-t megfizeti. Az új mentességgel elérhető, hogy amikor mind az alapanyag, mind a késztermék NETA köteles termék, az alapanyag után ne keletkezzen NETA fizetési kötelezettség, csökkentve ezáltal a gyártási költségeket.

Fontos, hogy az új mentesség esetén is feltétel, hogy a vevő előzetesen nyilatkozzon, majd hitelt érdemlő módon igazolja a feltételek teljesülését. (Az új rendelet az utólagos igazolásra egységesen az előzetes nyilatkozattól számított 366 napos határidőt szab.)

Kiskereskedelmi adó

A kormányrendelet egyértelműsíti, hogy a 2023-ban kezdődő adóévre előírt megemelt mértékű kiskereskedelmi különadót, valamint különadó előleget a naptári évtől eltérő üzleti évet alkalmazó adóalanyok, ha adóévük a naptári év július 1-jét követően kezdődik, akkor a 2023-tól előírt magasabb megemelt mértékű kiskereskedelmi különadót és különadó előleget már a 2022. július 1-jét követően kezdődő adóévre kötelesek alkalmazni. Vagyis, ha egy kiskereskedelmi tevékenységet végző vállalkozás üzleti évének mérlegfordulónapja augusztus 31., akkor a 2022. szeptember 1. – 2023. augusztus 31. közötti üzleti évére már a magasabb összegű különadó fizetésére köteles.

Emlékeztetőül a 2023-as évtől kezdőden a kiskereskedelmi adó mértéke a következőképpen alakul (az adóalaptól függően):

- 500 millió Ft alatt 0% (ez nem változott),

- 500 millió Ft és 30 milliárd Ft között 0,15% (eddig 0,10%),

- 30-100 milliárd Ft között 1,00% (eddig 0,40%),

- 100 milliárd Ft felett 4,10% (eddig 2,70%).

Kapcsolódó cikkeink

Közelgő határidők a globális minimumadózásban

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

Tovább olvasom >Az adó minden országban másképp barátkozik a sportcsillagokkal

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

Tovább olvasom >További cikkeink

Eladja a Nestlé jégkrémüzletágát, de marad a Froneri vegyesvállalatban

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

Tovább olvasom >Méltányosabb jövedelmet juttat a Lidl a kakaótermelőknek

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

Tovább olvasom >