GKI: Miért érdemes az MNB-nek magas kamattal küzdeni az infláció ellen?

A fogyasztói árak tavalyi sokkszerű emelkedése, s az idén várható tetőzése felveti a kérdést, hogy az MNB helyesen teszi-e, ha magas kamatokkal védekezik az áremelkedés ellen, vagy inkább a növekedés gyorsítására kellene inkább a hangsúlyt helyeznie? Sokáig inkább a növekedést pártolta a monetáris politika, maga is hozzájárulva a túlkereslethez (növekedési hitelprogramok, gyenge forint). A gyorsuló áremelkedés azonban visszatérítette a jegybankot a hagyományos terepére, a forint védelmére.

Az infláció megfékezése a cél

Az MNB monetáris politika 2021-22-ben széles bázison próbálta fékezni a keresletet, majd amikor ezek nem jártak sikerrel, a kamatemelés fegyveréhez nyúlt. Ennek számos előnye van a kereslet visszafogása tekintetében. Egyrészt a hitelfelvételek drágításán keresztül csökkenti a túlfogyasztást, másrészt a magas kamatok a megtakarításokat is ösztönzik, amely hozzájárul ahhoz, hogy a kereslet egy része később valósuljon meg.

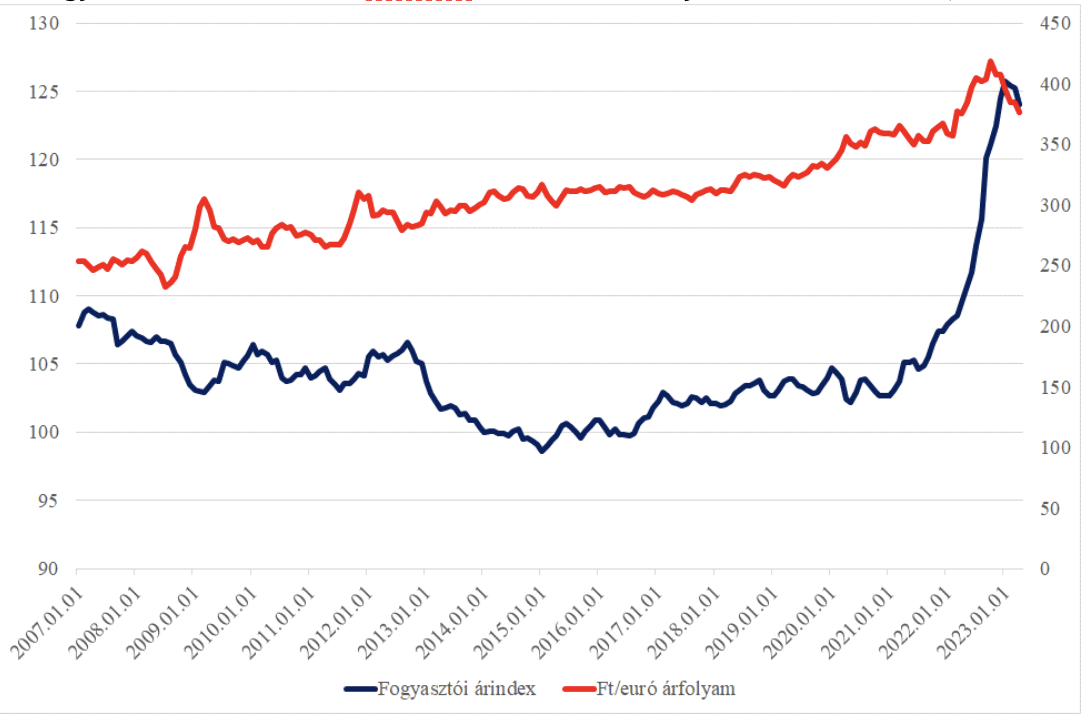

A fogyasztói árindex és a nominál effektív árfolyam havi alakulása, 2007-2023 ak sikerrel, a kamatemelés fegyveréhez nyúlt. Ennek számos előnye van a kereslet visszafogása tekintetében. Egyrészt a hitelfelvételek drágításán keresztül csökkenti a túlfogyasztást, másrészt a magas kamatok a megtakarításokat is ösztönzik, amely hozzájárul ahhoz, hogy a kereslet egy része később valósuljon meg.

A fogyasztói árindex és a nominál effektív árfolyam havi alakulása, 2007-2023

Forrás: MNB, KSH. A nominális effektív árfolyam: a külkereskedelmi forgalommal súlyozott valutaindex

Forrás: MNB, KSH. A nominális effektív árfolyam: a külkereskedelmi forgalommal súlyozott valutaindex.

De van egy harmadik hatása is a magas kamatoknak: növeli a rövidtávú tőkebeáramlást (főleg az állampapír piacra, amely leköveti az MNB kamatdöntéseit). Ennek hatására pedig erősödik a forint a külföldi pénznemekhez (euró, dollár stb.) képest, ami olcsóbbá teszi az importot, s így hozzájárul az árak mérsékléséhez.

A GKI makro modellje segítségével megvizsgálta, hogy a fel- és leértékelődés hogyan hat a fogyasztói árindexre. Ehhez egy statisztikai modell alkottunk., mivel az figyelembe veszi az időbeli késleltetéseket is a hatások vizsgálatánál. Ez alapján megállapítható, hogy a forint árfolyamának változása 2-3 hónapon belül megjelenik a fogyasztói árindexben és 5 hónap múlva ér a csúcsra. Ekkor 1% korábbi forint árfolyamváltozás 0,35% fogyasztói árindex változást okoz. Ez alapján a tavaly októberi szinthez képest 10%-ot erősödő forint önmagában 3,5 százalékponttal mérsékelte a márciusi fogyasztó árindexet (ha az egyéb körülmények változásaitól eltekintünk), vagyis az a mért 25,2% helyett 28,7% lett volna enélkül.

Mindezek alapján megállapítható, hogy az MNB kamatemelései jelentős mértékben javítottak a hazai inflációs helyzeten részben közvetlenül a kereslet visszafogásán keresztül, részben közvetve, az árfolyam erősítésén keresztül. Emellett az állami túlköltekezést, bár megállítani nem tudta, de legalább mérsékelte a megemelkedő kamatkiadások révén.

Kapcsolódó cikkeink

Az MKIK partneri kapcsolatokra törekszik a vállalkozásokkal és a kormányzattal

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

Tovább olvasom >Gyorsult az euróövezet gazdasági növekedése februárban

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

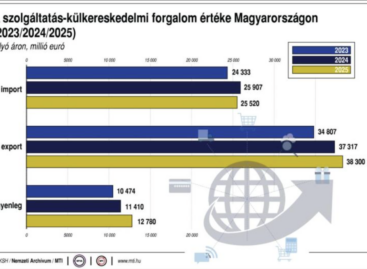

Tovább olvasom >KSH: 3,1 milliárd euró volt a szolgáltatás-külkereskedelmi többlet a tavalyi negyedik negyedévben

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

Tovább olvasom >További cikkeink

KSH: a kiskereskedelmi forgalom az előző év azonos időszakit 3,5, az előző havit 0,5 százalékkal haladta meg januárban

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

Tovább olvasom >Kokárdával a boxban – A magyar csapat március 15-én lép színpadra a Bocuse d’Or Európai Válogatóján

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

Tovább olvasom >REGIO JÁTÉK: 25,4 milliárd forint árbevétel és nemzetközi nyitás

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

Tovább olvasom >