Fidelity: Mit hozhatnak a feltörekvő piacok?

A piaci volatilitással jellemezhető időszakokban könnyű megfeledkezni a feltörekvő piacok vonzerejéről. Viszont most, amikor az értékeltségek több évtizede nem látott mélyponton vannak, kifejezetten érdemes lehet feltörekvő piaci részvénykitettséget szerezni. A Fidelity szakemberei sorra vették az eszközosztály mellett szóló érveket.

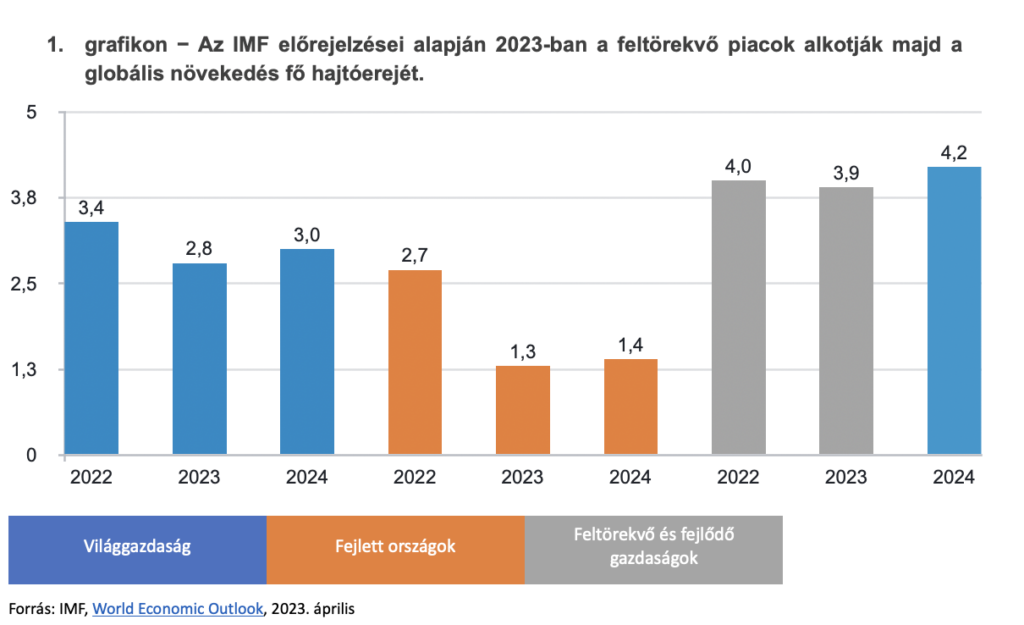

Ismét van növekedési prémium, de megoszlása nem lesz egyenletes

A feltörekvő piaci részvények korábban is vonzó növekedési prémiumot kínáltak a fejlett országokhoz képest. Bár a növekedési sztori fénye az utóbbi időben kissé megkopott, a kínai újranyitás és a magasabb alapanyag-árak – valamint a stabilabb költségvetések, a csúcsra járó kamatlábak és a gyengébb dollár is − azt jelzik, hogy jobb napokra számíthatunk.

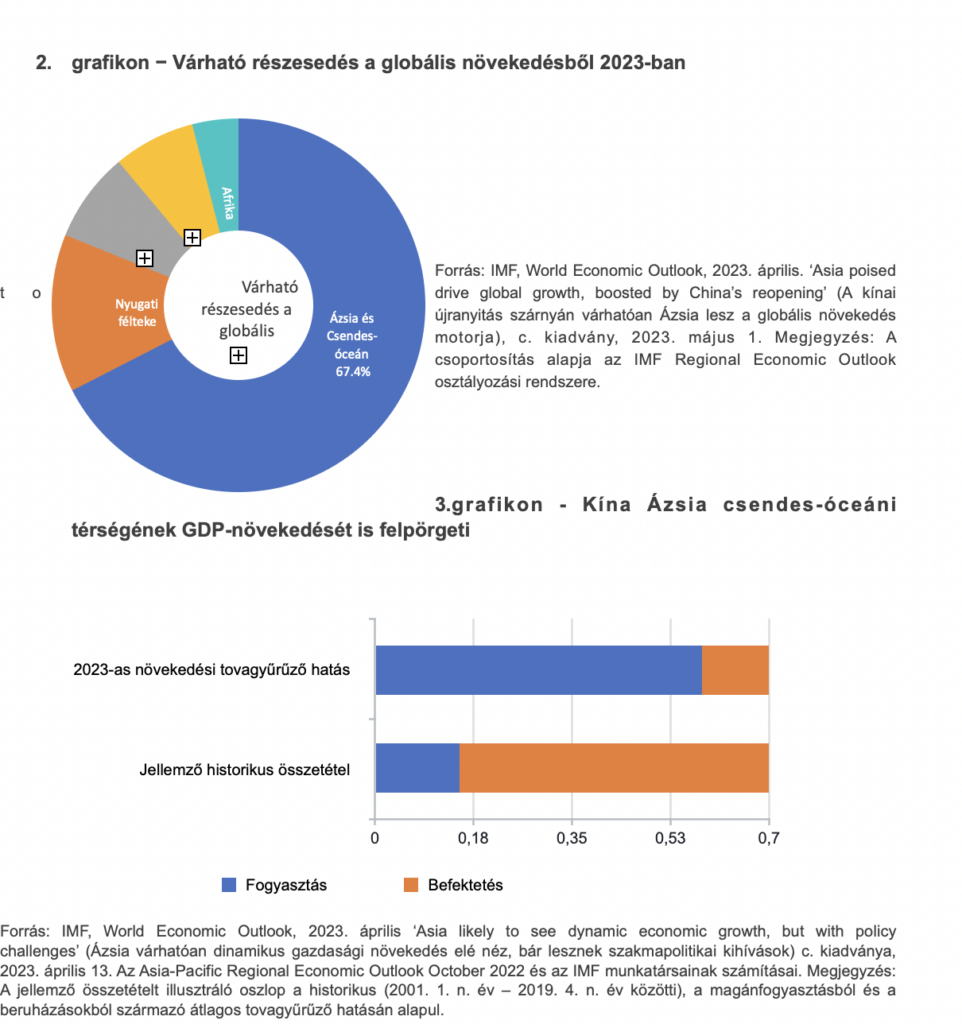

Az IMF meglátása szerint idén Ázsia generálja majd a globális növekedés 70%-át. A fogyasztásnak kulcsszerep jut, mivel az egyéb régiókban tapasztalható gyenge keresletet a magukhoz térő kínai fogyasztók fogják ellensúlyozni.

A hosszú karanténok idején a kínai háztartások által felhalmozott 1500 milliárd dollárnyi plusz megtakarítás hozzájárulhat a költekezés felpörgetéséhez. Azonban a fogyasztói bizalom és a gazdasági növekedés magához térése nem lineáris folyamat lesz, és teljes kibontakozása is időbe telik majd. Tekintve, hogy a fölös megtakarítások megoszlása Kína-szerte sem egyenletes, akár K-alakú kilábalásnak is tanúi lehetünk.

Valószínűleg nagyobb hangsúlyt kapnak majd a minőségi jellemzők, például a márkaérték-ajánlat és a versenyelőny, mivel a fogyasztók a nehezebb makrogazdasági környezetben jobb ár-érték arányt igényelnek.

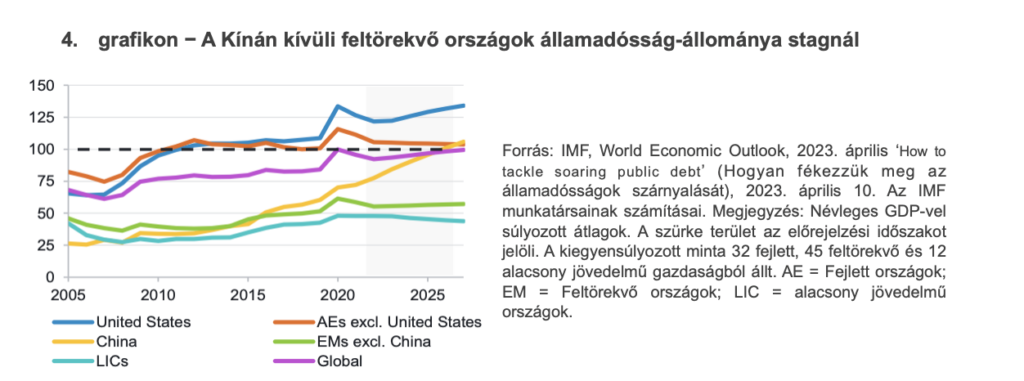

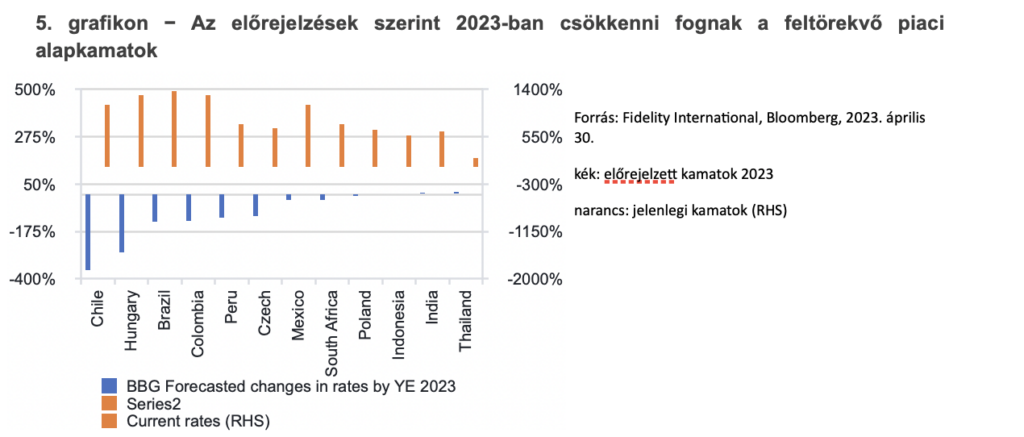

Szilárd költségvetések, kordában tartott infláció

Bár lehet, hogy a kínai gazdasági talpra állás nem lineáris pályán zajlik, az azért jól látszik, hogy a feltörekvő piaci gazdaságok nagy általánosságban a korábbi ciklusokban tapasztaltnál jobb ellenálló képességet tanúsítanak. A feltörekvő országok költségvetési helyzete szilárdabbá vált a 2013-as „taper tantrum”, vagyis a Fed által végrehajtott mennyiségi szigorítás óta, folyó fizetési mérlegük javult, kevesebb a dollárban jegyzett tartozásuk, és komolyabb összegű devizatartalékkal rendelkeznek. A kép itt is differenciált: a Kínán kívüli feltörekvő piacok régiójának stagnáló adósságállományával a Kínára jellemző negatívabb helyzet áll szemben.

A feltörekvő piaci devizák is jól teljesítettek, amit nem biztos, hogy a piac már beárazott. A dollár tavalyi erősödése és a török líra leértékelődéséről szóló harsány szalagcímek árnyékában nem nehéz szem elől téveszteni azt, hogy a feltörekvő piaci devizák jól tartották magukat a tágabb értelemben vett fejlett devizákhoz képest, főként azért, mert a Fed később kezdte meg a kamatemelést, mint a feltörekvő piaci jegybankok. Bár a kamatcsökkentés ellenszelet jelenthet a feltörekvő piaci devizák számára, a csökkenő infláció miatt a reálkamatok magasak maradhatnak, ami még a névleges kamatok csökkenése esetén is a devizák előnyére válhat.

A magasabb árupiaci árak hátszélként szolgálnak

A feltörekvő gazdaságok javuló költségvetési hátterét az élénkülő árupiaci környezet támogatja. Az árupiaci árak kulcsszerepet játszanak az olyan gazdaságok alakulásában, mint Dél-Afrika, Mexikó és Brazília, mivel stabilitást biztosítanak exportjuknak, devizatartalékaiknak és folyó fizetési mérlegüknek. Történelmileg a feltörekvő piacok az árupiacokkal együtt mozogtak, de ez a kapcsolat Kína gyengélkedése következtében megszűnt. Nincs kizárva azonban, hogy a jövőben helyreálljon, és a tartósan magas árupiaci árak miatt az értékeltségek javulására is számítani lehet.

„Hosszú távon kedvezően ítéljük meg az árupiaci árak alakulását; a dekarbonizáció tovább hajtja felfelé az árfolyamokat, mivel az energia és a nyersanyagok iránti növekvő kereslet mellett jellemzővé vált az is, hogy nincs politikai szándék új bányákba és energia-forrásokba irányuló beruházásokra. Ehhez még vegyük hozzá, az árupiaci befektetések volumene tíz éven át a kelleténél alacsonyabb volt, és a világgazdaság dekarbonizálására való áttérés csak tovább növeli a keresletet, hiszen a tiszta energiához kapcsolódó technológiák igen alapanyag-igényesek”

– tette hozzá Al-Hilal István, a Fidelity International közép-kelet-európai igazgatója. .

Vonzó értékeltségek mellett pozitív jövedelem- és hozamkilátások

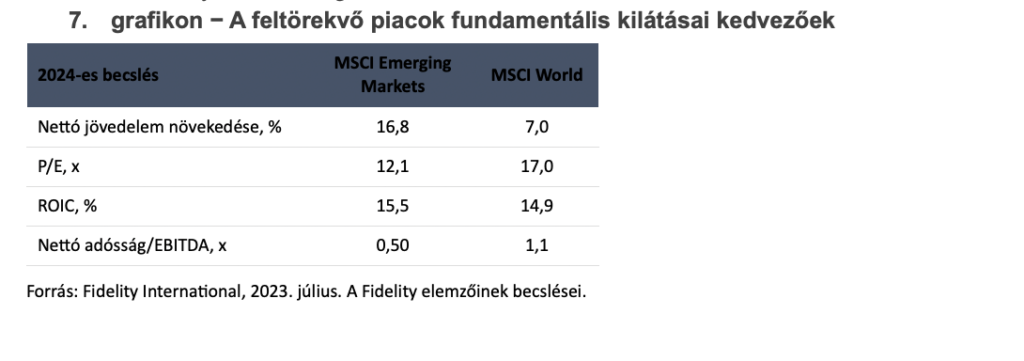

A jövő évre vonatkozó Fidelity becslések szerint a feltörekvő piaci indexben a globális indexnél jobb nettó jövedelemnövekedésre, az árbevétel és a befektetett tőke hozamának (ROIC) növekedésére, valamint alacsonyabb adósságszintre számíthatunk.

Ugyanakkor az értékeltségek nem tükrözik ezt a kedvező képet: a feltörekvő piaci index a globális indexhez képest 30%-os diszkonttal forog. A Fidelity szakemberei szerint e diszkont mértéke túlzó, főleg az USA romló kilátásainak fényben, ahol a fenntarthatatlan profitmarzsok, a megnövekedett adósságszintek és a gyengülő deviza ellenszélként hat a folyamatokra.

A geopolitikai kockázatot szemmel kell tartani, de az értékeltségekben már tükröződik

A geopolitikai környezet fokozott figyelmet követel, és elmondható, hogy a feltörekvő országok között jelentős szóródás tapasztalható. Az elmúlt néhány év azonban megmutatta, hogy a fejlett gazdaságok sem immunisak az olyan kedvezőtlen hatásokra, mint a populizmus erősödése és a megemelkedett infláció hatása. E kockázatok nagy része a feltörekvő piacokon már beárazásra került, és úgy tűnik, mintha némelyikük enyhülne is: az USA-Kína közötti feszültség például még mindig a figyelem középpontjában áll, de a Fidelity befektetési csapatának közelmúltbeli kínai útjának tanúsága szerint sok vállalat kezd alkalmazkodni, és proaktívan kezeli az üzleti tevékenységre vonatkozó korlátozásokat.

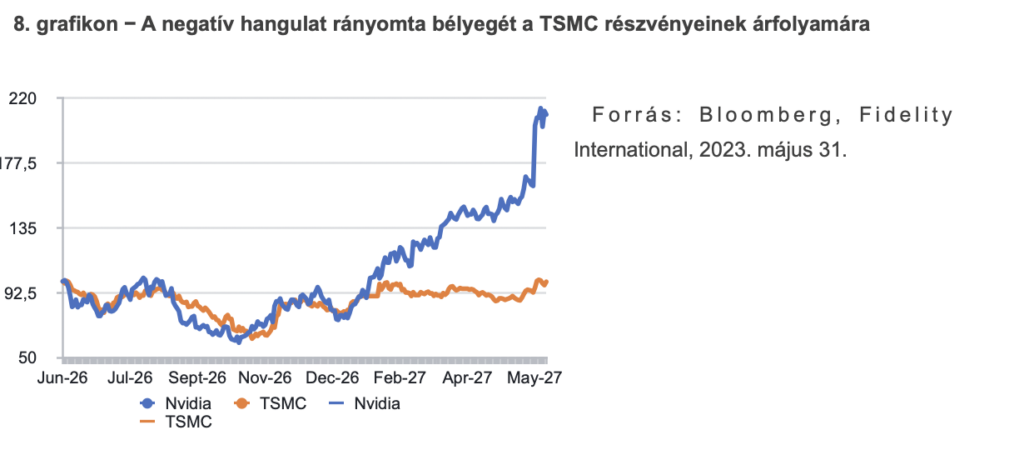

A geopolitikai feszültségek számos jó minőségű vállalat értékeltségét lenyomták. Jó példa erre az Nvidia, az amerikai fabless (vagyis gyártóüzem nélküli) chipgyártó és a TSMC, a tajvani pure play (szerződéses, tervezői tevékenységet nem végző) chipöntöde összehasonlítása. Az Nvidia a chipjei gyártását olyan vállalatokhoz szervezi ki, mint a TSMC, és nem is tudna létezni a tajvani chipgyártó nélkül. Míg azonban a mesterséges intelligencia körüli felhajtás miatt az Nvidia részvényeinek árfolyama az elmúlt egy évben mintegy 100%-kal nőtt, és június végére 200x fölé emelte a P/E szorzóját, addig a TSMC ugyanebben az időszakban nagyjából stagnált, és a P/E szorzója 15x volt. Ez nagyrészt a geopolitikai kockázatoknak a piac általi megítélésének, nem pedig a TSMC üzleti tevékenységével összefüggő alapvető problémáknak köszönhető.

Kapcsolódó cikkeink

Kínai gazdaságélénkítés – a befektetők szem elől tévesztik a lényeget

Az alapanyagpiacokat övező hangulat szeptemberben döntő fordulatot vett, amikor Kína…

Tovább olvasom >Fidelity: Három téma, ami Q3-ban alakítja a befektetéseket

Eljött a járványt követő normalizálódás, amelyet annyira vártunk? A gazdasági…

Tovább olvasom >Fidelity International befektetési kitekintő: fontos az időzítés

Az év során eddig csökkent az infláció, és a piacok…

Tovább olvasom >További cikkeink

Egyre korábban indul a karácsonyi szezon: az ár-érték arány a kulcs

Az idei évben a magyarok 40 százaléka hozta előre a…

Tovább olvasom >Digitális formában is elérhetővé válik a SZÉP-kártya 2025-től

2025. szeptember 1-jétől jelentős változás lép életbe a SZÉP-kártya felhasználásában:…

Tovább olvasom >Megnyílt a SHEIN első magyarországi üzlete

2024. december 10-én délben megnyílt a SHEIN első magyarországi üzlete…

Tovább olvasom >