Fidelity: A jövő a Fed kezében van

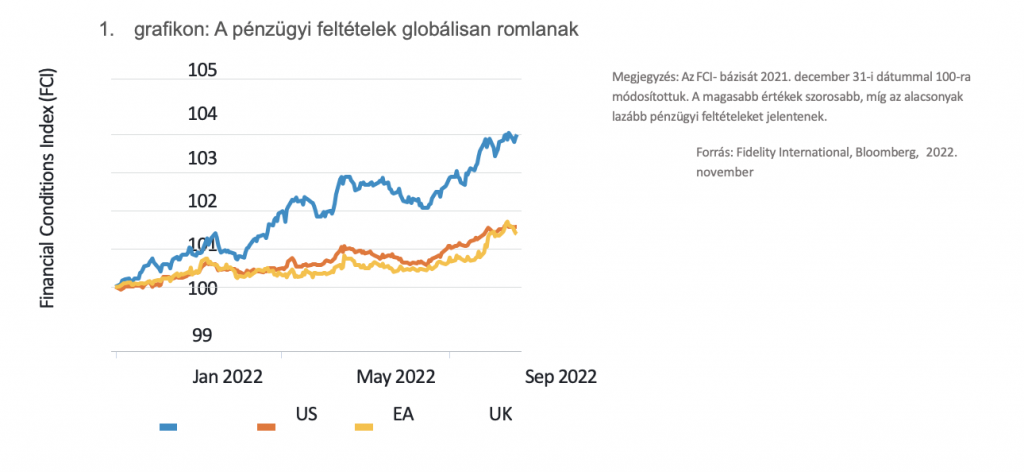

A 2023-as év felé közeledve a világgazdaság számos kihívás együttállásával néz farkasszemet, a tartósan magas inflációtól és az agresszív globális politikai szigorítástól (amelynek a fő zászlóvivője a Federal Reserve) kezdve az orosz-ukrán háború és az energiaválság folytatódó következményein át a gyenge fogyasztói bizalomig és a politikai zavarokig, ezért alapforgatókönyvében a Fidelity változatlanul kemény landolással számol. 2022 utolsó negyedévében a piaci tevékenységet mérő, saját fejlesztésű trackerjeik folyamatos lassulást jeleztek, ráadásul az USA-ban valószínűsíthető, Európában és az Egyesült Királyságban pedig szinte biztosra vehető a recesszió.

Az amerikai lakáspiacon már most is a feszültség jelei mutatkoznak

Úgy tűnik, az Egyesült Államokban a Fed az infláció megfékezése érdekében a semleges szintet jelentősen meghaladó kamatemelésre szánja el magát. A Fidelity nem számít fordulatra mindaddig, amíg a kemény adatok, különösen az infláció és a munkaerőpiac tekintetében nem következik be jelentős romlás. Az amerikai lakáspiacon már most is a feszültség jelei mutatkoznak, mivel a magasabb jelzáloghitel-kamatlábak és a vevők vásárlóerejének csökkenése elfojtja a piaci aktivitást. Az infláció és a munkaerőpiac azonban még mindig erős, ami folytatásra készteti a Fed-et, főleg mivel tavaly alulbecsülte az inflációs nyomás jelentőségét, így most inkább az aktuális spot adatokra összpontosít. Ebben a helyzetben a Fidelity szakértőinek egyik legfontosabb aggodalma, hogy a Fed túlságosan a visszatekintő adatokra figyel, főleg a munkaerőpiaccal kapcsolatban, pedig mire az a gyengeség jeleit mutatja majd, lehet, hogy már túl késő lesz az amerikai gazdaság számára.

A reálkamatlábak egy ideje már pozitívak, és a hozamgörbe egyes szakaszain a globális pénzügyi válság (GFC) előtti szintek felé közelítenek. Többször elmondtuk, hogy a pénzügyi rendszer (a magas adósságállomány miatt) nem viseli el hosszabb időn át a pozitív reálkamatlábakat, mert ezzel veszélybe kerülhet a pénzügyi stabilitás. Mivel a likviditás és az eszközök már most is jelentős nyomás alatt állnak, a rendszer elkezdhet megrepedezni. Fennáll a veszélye annak, hogy ha a Fed betartja, amit most ígér, és nem áll le addig, amíg az infláció vissza nem tér a 2 % közelébe, akkor a „szokásos” recesszióból valami rosszabb is kialakulhat.

A jegybankok mellett a kormányok is fontos szerepet játszanak majd a 2023-as makrogazdasági kilátások alakításában. Amint azt 2022-ben a brit költségvetési irányvonal és a politikai bizonytalanság okozta piaci kilengésekből láthattuk, a monetáris szigorítás és a rosszul megítélt költségvetési döntések kombinációi pénzügyi stabilitási kockázatokká fajulhatnak. Valójában az Egyesült Királyság nem az egyetlen olyan gazdaság, amely egyszerre néz szembe fiskális és monetáris politikai kihívásokkal, így lehet, hogy a szigetország csupán a szénbányába vitt és a gázmérgezésre időben figyelmeztető kanári szerepét töltötte most be.

„Figyelni fogjuk, hogy a Fed és más nagyobb jegybankok felismerik-e ezt az eshetőséget és az egyéb kockázatokat, és adott esetben enyhítik-e a szigorítást, mindaddig, amíg világosabbá nem válik a korábbi megszorítások hatása. Mindenesetre az infláció valószínűleg mérséklődni fog, de várakozásaink szerint csak apránként. Tény, hogy a dekarbonizációhoz, a deglobalizációhoz és a magas adósságszintek kezelésének folyamatához hasonló strukturális trendek az elkövetkező években valószínűleg fenntartják majd az inflációs nyomást”

– teszi hozzá Al-Hilal István, a Fidelity International közép-kelet-európai igazgatója.

Emiatt a jegybankok csak korlátozott mértékben lesznek képesek monetáris ösztönzőkkel támogatni a növekedést, ami rendszerváltozást jelent a nagy pénzügyi válság utáni dezinflációs korszakhoz képest, amikor a reálkamatlábakat (az inflációval korrigált kamatlábakat) a növekedés támogatása érdekében folyamatosan egyre negatívabb tartományba szorították. Az Egyesült Királyság kormányának közelmúltbeli költségvetési expanziós terveire adott piaci reakciók jól mutatják, hogy a politikai döntéshozóknak világszerte milyen nehézségekkel kell szembenézniük, amikor egyszerre próbálják támogatni a növekedést és visszaszorítani az inflációt.

Európának is meg kell küzdenie a maga problémáival. Az öreg kontinens számára a 2023-as évet az energiaárak alakulása, a fogyasztóknak nyújtott adóügyi támogatás jellege és az időjárás fogja meghatározni. Ha enyhébb lesz a tél, csökkenhet a gázkorlátozás vagy az áramhiány miatti áramkimaradások esélye (az Európai Időjárási Központ (ECMWF) és az Egyesült Királyság Meteorológiai Hivatalának előrejelzései alapján ez lehet a helyzet, ami jó hír). A még mindig zajló orosz-ukrán háború tragikus humán veszteségei mellett az energiabiztonság is kiemelt helyet foglal el Európa és az Egyesült Királyság napirendjén, ez pedig a jövőben jelentős tőkemozgást előidéző tényező lehet.

A 2023 gazdasági képét meghatározó másik jelentős tényező Kína lesz. Halvány jelek utalnak arra, hogy bár a vártnál lassabban, de enyhülnek a Covid-elleni szigorú intézkedések, ami pozitívan hatna a gazdasági növekedésre, és a Fidelity arra számít, hogy a monetáris és fiskális politika továbbra is laza marad (sőt tovább lazul), ami mentőövet dobhat az utóbbi időben komoly nyomás alatt álló gazdasági folyamatoknak.

A renminbi árfolyamának jövőbeli alakulását illetően továbbra is fennáll a bizonytalanság; a Fidelity-nél úgy vélik, hogy a PBoC hajlandó némi leértékelődést elfogadni az exportnövekedés támogatása érdekében, különösen a viszonylag alacsony infláció fényében. Véget ért a nemzetbiztonságra, az önállóságra való összpontosításra, valamint a tőkepiacok megnyitására gyakorolt szakpolitikai hatásait, másrészt az USA és Kína közötti feszült viszony alakulását. Mit jelent mindez a befektetők számára? Bár a 2023-as makrogazdasági előrejelzések nyugtalanító olvasmánynak nevezhetők, fontos megjegyezni, hogy a piaci fejlemények ritkán igazodnak szolgai módon a közgazdaságtani elvekhez, és az „érték” megjelenése a különböző eszközosztályokban (különösen a kötvények és a részvénypiacok egyes részein) fontos trend lesz, amelyet a makrogazdasági fejlemények mellett elemezni kell majd.

Kapcsolódó cikkeink

GKI elemzés: Miért élnek szűkösebben a magyar háztartások, mint bárki más az EU-ban?

Képzeljük el, hogy minden uniós ország lakói egy nagy áruházban…

Tovább olvasom >K&H Elemzői kommentár: Élbolyban a forint

A forint, a lengyel zloty és a cseh korona a…

Tovább olvasom >Fitch: élénkülő világgazdaság a vámháborús enyhülés nyomán – Kína és az USA húzhatja a növekedést

A vártnál erősebb gazdasági teljesítményre számít 2025-ben a Fitch Ratings:…

Tovább olvasom >További cikkeink

Szárazság, technológiai verseny és összefogás: beindult a hazai dinnyeszezon

Komoly kihívások közepette indul a 2025-ös magyar dinnyeszezon: a csapadékhiány,…

Tovább olvasom >Vezetőváltás a Fornettinél: Szabó Nándor az új ügyvezető igazgató

2025. július 1-jétől Szabó Nándor tölti be a Fornetti ügyvezető…

Tovább olvasom >Változás a Zwack vezetésében: Belovai Csaba a Zwack Unicum Nyrt. új vezérigazgatója

A Zwack Unicum Nyrt. tulajdonosi döntése értelmében 2025. július 1-től…

Tovább olvasom >