Dinamikusan nőnek az FMCG-termékek a dohányboltokban

A Nemzeti Dohánykereskedelmi Zrt. létrejöttét követően a dohánytermékek értékesítését korábban lebonyolító, mintegy 25 000 egységet felváltották a koncesszióval rendelkező Nemzeti Dohányboltok. Az induláskor 6046 ilyen boltról beszélhettünk, a számuk mára kb. 5100-ra csökkent. A klasszikus Pareto-elv a dohányboltok piacára is igaz, ugyanis a boltok kb. 75%-a teszi ki a teljes forgalom kb. 95%-át.

Vendégszerző:

Dr. Michalis Christou

vezérigazgató

RetailZoom

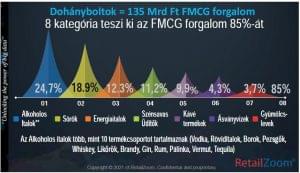

Az indulás óta eltelt időszakban a dohányboltok piaci pozíciója folyamatosan erősödött, a forgalmuk évről évre két számjeggyel növekedett. Az utóbbi két évben azonban egy érdekes trend volt megfigyelhető: az ún. FMCG kategóriák részaránya ugrásszerűen megnőtt, jelenleg 14%-ot tesznek ki a teljes forgalomból, ami 135 mrd Ft forgalomnak felel meg. E forgalom alapján a dohányboltok mint különálló disztribúciós csatorna, a 10-ik legnagyobb kiskereskedelmi láncnak tekinthető a hazai FMCG-piacon (közvetlenül a dm és Rossmann előtt).

Az elmúlt 18 hónapban az FMCG kategóriák forgalma 23%-kal nőtt, hozzájárulva a dohányboltok további térnyeréséhez, a növekedési ütemük pedig még a diszkontcsatorna növekedését is felülmúlta ebben az időszakban.

Habár az FMCG kategóriák 14%-os részesedése a dohányboltok forgalmán belül elsőre nem tűnhet soknak, rögtön megváltozik a kép, ha figyelembe vesszük, hogy ezt a részesedést a dohányboltok mindössze kb. 20 termékkategóriával érték el (szemben a hagyományos kiskereskedelmi láncok átlagosan forgalmazott kb. 150–200 kategóriájával). Ez lehetett az oka annak, hogy a hazai gyártói/beszállítói piac nem fókuszált különösebben erre a csatornára, az ellátásuk sok esetben nem is közvetlenül, hanem nagykereskedőkön keresztül történt. Miközben pl. a sör kategória több mint 25 mrd Ft-ot tesz ki éves szinten a dohányboltok forgalmán belül, amivel a kategória szempontjából a dohányboltpanel a legerősebb kiskereskedelmi csatornának számít.

A járványhelyzet azonban a dohányboltokat is változásra kényszerítette. Ezek a boltok már számos plusz funkciót betöltenek, különösen a vidéki régiókban. Már nem csupán a dohányterméket vásárolni kívánó vásárlók impulz vásárlásai jellemzik őket, hanem sok esetben az ún. top-up (feltöltő) vásárlásokat is itt bonyolítják a boltokba betérők. Különösen vidéken fordul elő, hogy ezek az egységek mint helyi „pub-ok” funkcionálnak. Nem meglepő tehát, hogy az FMCG kategóriákon belül a különféle alkoholos italok teszik ki a forgalom 55%-át. Az alkoholos italokon belül a tömények szegmens közel 25%-os részesedéssel bír, míg a sör kategória a második helyen áll. E számok alapján a dohányboltok jelentik a legnagyobb forgalmú alkoholosital-csatornát a magyar piacon.

Az alkoholmentes italok szintén jól teljesítenek a dohányboltokban. Az energiaitalok 12% feletti piacrésszel bírnak (FMCG-forgalmon belül), a szénsavas üdítőitalok pedig több mint 11%-ot tesznek ki. Kicsit talán meglepő módon a kávé kategória következik utánuk, bár természetesen nem a hagyományos, csomagolt kávétermékekről beszélünk, hanem a boltokon belül található kávéautomatákból nyert kávékra.

A dohányboltokra – gyártói perspektívából nézve – mostantól úgy tekinthetünk, mint a hagyományos kiskereskedelmi szektor egy új és fontos elemére, ahol ugyanolyan kritikus, hogy a márkáink megfelelően pozicionálva legyenek, és jól teljesítsenek, mint bármelyik másik retailer csatornában.

Az FMCG kategóriák összességében a koronavírus-járvány jelentősen felgyorsította azt a folyamatot, ahogyan az AI (mesterséges intelligencia) átalakítja a kereskedelmi márkák és a vásárlók közötti interakciót. Ezen átalakulás jellemzően a digitális csatornákon keresztül történik, de egy hagyományos disztribúciós csatorna különösen alkalmas arra, hogy ezeket az üzeneteket célba juttassa: a dohányboltok várhatóan újradefiniáljak magukat a digitális érában. Aki proaktívan él ezekkel a lehetőségekkel, és kihasználja a bennük rejlő növekedési potenciált, jelentős versenyelőnyre tehet szert! //

A fenti cikk a Trade magazin 2021/12-01. számában is megjelent.

Kapcsolódó cikkeink

Mindenkinek jut egy szelet

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

Tovább olvasom >További cikkeink

Méltányosabb jövedelmet juttat a Lidl a kakaótermelőknek

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

Tovább olvasom >