Ott az otthon, ahol a szívünk

Bár az európai háztartásoknak továbbra is vannak nehézségeik, enyhülni látszik a pénzügyi szorítás. Még mindig jól teljesítenek a diszkontok és a saját márkák, de ha a dolgok a mostani kerékvágásban haladnak tovább, a vásárlók sokkal nagyobb bizalommal terveznek, és egyre inkább azt fogják vásárolni, ami tetszik nekik, ahelyett, amire szükségük van. Ez pedig jelentős elmozdulást hozhat a minőség irányába – állapította meg a GfK-YouGov webináriumán.

A cikk a Trade magazin 2024/10. lapszámában olvasható.

A tavalyi év komoly növekedést hozott az FMCG-piacon, amit elsősorban a továbbra is magas infláció táplált – kezdte a háztartások változó magatartásáról szóló online prezentációját Lenneke Schils, a GfK-YouGov global insights managere. A növekedés 2023-ban globálisan 8,6%, Nyugat- és Dél-Európában 8,4%, de Közép- és Kelet-Európában is egészen 12%-ig kúszott fel. Válaszul a vásárlók a legjobb ár-érték arány megtalálása érdekében egyszerre több üzletet látogattak, a kosárérték egekbe szökésének megakadályozása céljából pedig kevesebbet vásároltak, amit jól mutat, hogy a tranzakciók száma az elmúlt két évben Európában 2 milliárddal nőtt.

Nehéz a büdzsét tartani

Háromból egy háztartás (34%) továbbra is küzd anyagi keretei tartásával még akkor is, ha arányuk az elmúlt időszakokban folyamatosan mérséklődött. Bár e folyamat motorja főként Közép- és Kelet-Európa, a nehéz helyzetben lévő háztartások számát illető különbség a keleti és nyugati országok között némiképp csökken.

Spanyolországban és Magyarországon még mindig nagyon sokaknak vannak napi szintű nehézségei: minden második háztartás nem jön ki a pénzéből. A pozitív kivételt jelentő Hollandiában és Csehországban viszont 25% alatt van a hétköznapokban nehezen boldogulók aránya.

A korábbiakban meglehetősen stabil Németországban viszont a helyzet romlott: az elmúlt időszakban megnőtt azon háztartások aránya, amelyeknek bevallásuk szerint nehézségeik akadnak a megélhetéssel. Ez nyilván összefügg az újabb áfaemeléssel és más egyéb történésekkel, ám a lényeg, hogy a piac nem csak politikai, de gazdasági szempontból is polarizálódik. A nehézségekkel küzdő németek 73%-a azt mondja, hogy az elkövetkező időben kevesebbet fog FMCG-re költeni, míg 72%-uk inkább saját márkás termékeket vásárol. A viszonylag kényelmes költségvetésből gazdálkodók többsége (55%) viszont többet tervez költeni FMCG-re, és alig többen azok (51%), akik a márkákat választják.

Aggodalmak és fordulatok

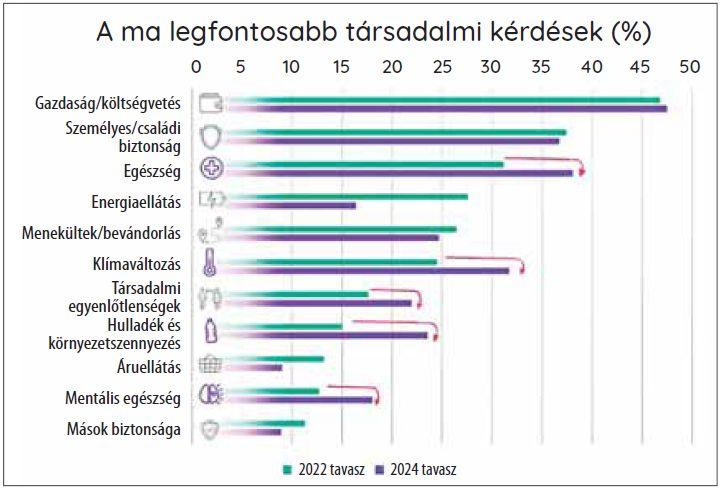

Továbbra is jelentős fejtörést okoznak az anyagiak Európában, pedig már túl vagyunk a tetőponton: míg 2023 tavaszán az anyagi kereteket illetően 51%-nak voltak félelmei, hiányuk idén tavaszra nagyjából a megélhetési válság kezdetén, 2022-ben mért szintre mérséklődött.

A klímaváltozást, a környezetszennyezést illető félelmek ugyanakkor egyre nőnek, de a fizikai és mentális egészséggel, valamint a társadalmi egyenlőtlenségekkel kapcsolatos aggodalmak is erőteljesen jelen vannak.

A háztartások közel 60%-a napi szinten kell hogy menedzselje büdzséjét. Különösen igaz ez Spanyolországban és Olaszországban, Közép- és Kelet-Európában pedig Szerbiára és Romániára. Nyugat-Európában az egészség és a táplálkozás témája hangsúlyos, míg ettől keletre inkább a stresszkezelés áll a figyelem homlokterében.

Az árérzékenység tovább mérséklődött, és ennek hatására a vásárlási magatartás már nem csak a napi szükségletek, de az otthonon kívüli (out-of-home) aktivitások kapcsán is stabilabb. A háztartások összességében nyugodtabbak, alkalmazkodtak a magasabb árakhoz és e téren további változtatásokat is terveznek országonként eltérő mértékben – a fogyasztók különösen Közép- és Kelet-Európában, de Németországban, Ausztriában és Spanyolországban is jobban odafigyelnek, mint Nyugat- és Észak-Európában, ahol a holland, norvég, dán, lengyel és szlovák megkérdezettek az átlagnál kevésbé aggódnak és kevésbé is változtatnának vásárlói magatartásukon.

Fordulat látszik a megküzdési stratégiákban: az árellenőrzés, olcsóbb kiskereskedőkre, illetve olcsóbb márkákra való váltás, de a vásárlás visszafogása iránti kényszer is enyhülőben. Ezzel párhuzamosan egyre nagyobb az igény a kényeztetésre: minden ötödik háztartás tervez ebből többet a következő hat hónapban, ami új lehetőségeket nyit a piacon.

A saját márkákat választják

Míg Európa a magas inflációnak is köszönhetően 33%-ban járult hozzá a globális FMCG-piac növekedéséhez, ez az arány a márkák esetében mindössze 17%, az európai FMCG-forgalomból tavaly rekordnak számító 42%-kal részesedő saját márkák esetében viszont 70% volt.

Ez nem csupán az aránytalan értékhatásnak, de a fogyasztói döntéseknek is betudható még akkor is, ha a saját márkás termékek árai sokkal inkább nőttek, mint a gyártói márkáké. A több mint 20 ezer márkát elemző Brand Footprint kutatása alapján míg 2022-ben 77 milliárd alkalommal választottak az európai fogyasztók A-márkát, addig az elmúlt évben ez 71 milliárdra csökkent.

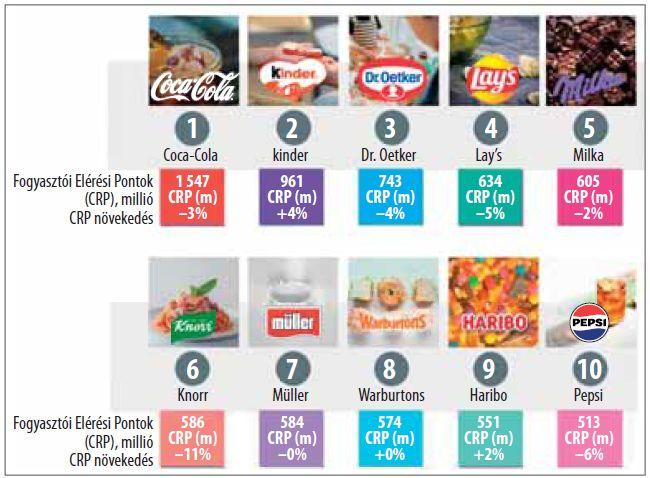

Mindazonáltal a márkák többségének bevételei növekedtek. Ám ha az inflációs hatással nem számolunk, hanem pusztán a márka elfogadottságának végső mérőszámát vesszük alapul, nevezetesen azt, hogy hány háztartás, és milyen gyakran vásárolja azt – tehát a fogyasztói elérési pontokat (CRP) –, látjuk, hogy csak a márkák 44%-ának, sikerült ebben javulni.

Az összes márkát e CRP-k alapján rangsorolva még mindig a Coca-Cola az első Európában – az európai háztartások egészen elképesztő 1,5 milliárd alkalommal választották. Őt a top3-ban a Kinder és a Dr. Oetker követi. Árulkodó jel azonban, hogy a tíz legnépszerűbb márka többségének esetében csökkent a CRP.

Jó hír az év hátralévő részére és valószínűleg az előttünk álló évre is, hogy ha a dolgok a mostani kerékvágásban mennek tovább, a vásárlók nagyobb bizalommal terveznek, tehát egyre inkább azt fogják megvásárolni, ami tetszik nekik, és nem pusztán azt, amire szükségük van. Ez pedig jelentős elmozdulást sejtet a minőség irányába.

Márkaügyek

A márkapreferencia Nyugat-Európában változik pozitívabban (43%-ról 45%-ra) annak ellenére, hogy hagyományosan a kelet-európai országokban nagyobb (52%) a márkák kedveltsége.

Az elmúlt idők nehézségei közepette meglepő módon a kisebb – Európában 10%-nál alacsonyabb elérésű – márkák állták relatíve jobban a sarat. Közülük az olasz Tivella tésztamárka növelte CRP-jét a legnagyobb arányban, míg a középmezőnyt képviselő 10–30%-os penetrációjú márkák közül a Red Bull teljesítménye volt nagyon meggyőző.

Számos márkának sikerült a piaci átlag fölött teljesíteni, ám ami ennél is fontosabb, hogy ezt a fogyasztói elérési pontjaikat növelni tudó márkák 85%-a a penetráció és csupán 15%-a a vásárlási gyakoriság növelésével érte el.

Dolgozni kell az új vásárlók szerzésén

Az újabb és újabb vásárlók megnyerése még mindig szükséges, és nem csak a márkák esetében. A legutóbbi BG 20 projekt szerint a márkák vásárlóiknak akár kétharmadát is elveszítik egy év alatt, és ez az arány egy ritkán vásárolt kategória egy kis márkája esetén akár 70% is lehet, míg egy kellően gyakran vásárolt kategória nagy márkája esetében 36%-ra is csökkenhet. Igaz ez a megállapítás a kategóriákra is: egy átlagos kategória minden három vásárlójából egyet elveszít évente.

Abban, hogy egy kategória vásárlókat nyer vagy veszít, különböző tényezők játszanak szerepet. A fertőtlenítőszerek, szájvíz iránti kereslet például a pandémia után megcsappant, az olívaolajat az infláció és az elérhetőség nehézsége is sújtja, de például az inkontinenciatermékeknél a demográfiai hatás okán nőtt a vásárlók száma. A kényelem iránti igény, illetve az egészségfókusz ugyanakkor a friss tésztáknak új vásárlókat hozott a rizs és a száraztészta rovására, de a víz és növényi alapú italok iránti igény is megnőtt az üdítőkkel, borral és sörrel szemben. A méz és dzsem iránti mérséklődő keresletet a reggeli mint étkezési alkalom fontosságának csökkenése eredményezi.

A vásárlói bázis utánpótlása tehát kettős feladat: nem pusztán újabb vásárlók bevonzásáról szól, hanem a márka vonzóvá tételével párhuzamosan érdemes a vásárlási alkalmak megalapozásán is elgondolkodni.

A helyzet csatornafronton is változik

A diszkontok jelentősége 14%-kal nőtt globálisan, de Európában is ez a legnagyobb növekedést produkáló csatorna.

A diszkont szerepe tavaly mind Nyugat-, mind Kelet-Európában növekedett a szükséglet-kielégítésben: Nyugat-Európában közelít a 25%-hoz, Közép- és Kelet-Európában pedig 36% fölé emelkedett, ami igen jelentős.

Bár tudjuk, hogy a piacot eddig főként a saját márkák és a diszkontok határozták meg, ez mégsem feltétlenül rossz hír a márkákra nézve, melyek közül sok nagy a diszkontokban is jelen van. Rangsorolva őket annak alapján, hány vásárlót érnek el és milyen gyakran kerülnek a kosarakba, a Coca-Cola, a Kinder és a Dr. Oetker itt is éllovas. A csatorna tehát nagyon fontos e márkák összesített teljesítményét illetően is.

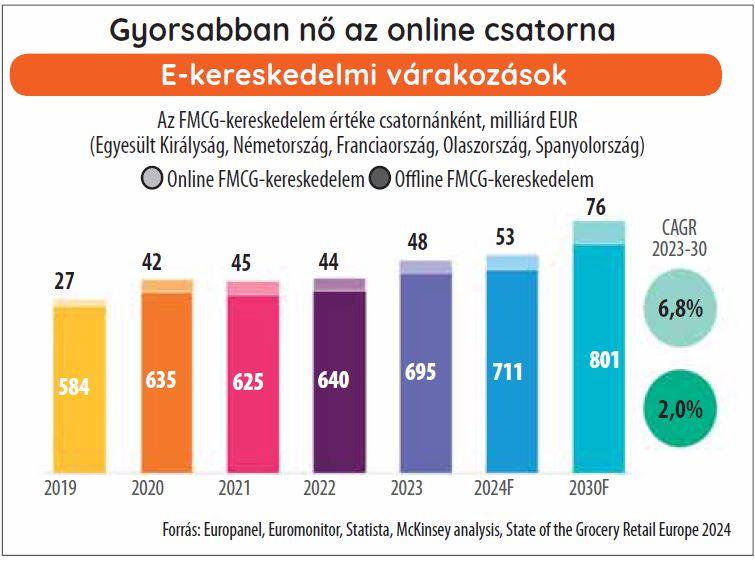

Értékforgalmát tekintve a diszkont csatornát az e-kereskedelem követi a sorban, amely bár tavaly nem szerepelt túl jól, idén 13%-os növekedést ért el. Az e-kereskedelem fejlődése meglehetősen stabil, bár részesedése a diszkontokéhoz képest jóval alacsonyabb: Nyugat-Európában stabilan 6% körül van, Kelet-Európában pedig körülbelül 2%.

Az online növekedése szempontjából legfontosabb tényező továbbra is az átlagos piaci penetráció. A világ öt legnagyobb e-com piacán, köztük Koreában, Kínában és Nagy-Britanniában, a csatorna piaci részesedése meghaladja a 10%-ot, és a piaci penetráció átlagosan 74%, tehát kevesebben nem vásárolnak online élelmiszert, mint ahányan igen. A Nyugat-Európa nagy részét is magába foglaló „fejlődő” piacokon ellenben az e-kereskedelem piacrésze 1% és 10% között van, tehát kevesebb, mint minden harmadik ember vásárol online. A kiaknázatlan potenciál jelentős, ám ami ennél is ígéretesebb, illetve, amiből rövid távon a növekedés származik, az a vásárlók csatorna iránti hűségének és a vásárlás intenzitásának fokozása.

A múltbeli fejlődést és a költések terén jelenleg zajló lazítást figyelembe véve az e-kereskedelem növekedése várhatóan mintegy 3:1 arányban fogja túlszárnyalni a stacionárius kereskedelemét, és 2030-ig évente átlagosan közel 7%-kal bővül. Az online tehát befektetésre továbbra is érdemes.

A vásárlók ugyanakkor a diszkontok mellett más csatornák felé is egyre nyitottabbak, és még ha a diszkontokban többet is terveznek költeni, a szuper- és hipermarketek, az e-kereskedelem és a drogériák újra a látóterükbe kerültek. Ahhoz, hogy a szaküzleteket és a kényelmi csatornát is újra kegyeikbe fogadják, egy kicsit nagyobb gazdasági lendületre lesz szükség, de egyre tágul azon lehetőségek köre, melyeket a következő vásárlás tervezésekor figyelembe vesznek.

Enyhülőben a túlfűtött promóciós verseny

A promóciók továbbra is komoly vonzerőt képviselnek, bár a túlfűtött promóciós fókusz kezd némiképp alábbhagyni.

Továbbra is kiemelkedően fontos e téren a bolti promóció, hiszen a vásárlók számára még mindig ez az első számú tájékozódási pont az akciókkal kapcsolatban (40%). A második helyen a kiskereskedők alkalmazásai és a fizikai szórólapok állnak holtversenyben (34%-34%) mint a promóciókról való tájékozódás legfontosabb módja. Úgy tűnik, Közép- és Kelet-Európa egy kicsit „digitálisabb”, így e tekintetben itt még nagyobb a hangsúly a kereskedői alkalmazásokon és a közösségi médián, míg Nyugat-Európában inkább a nyomtatott hirdetések és a hírlevelek állnak előtérben.

Az eddig a háztartásokra nehezedő szorítás lassan oldódni látszik, így most sok múlik azon, hogy mennyire segítik a kereskedők és a márkák a vásárlókat abban, hogy újra jól tudják magukat érezni a kihívások elől menedéket adó otthonukban, és elkezdhessék életmódjukat – többek között az egészség és a fenntarthatóság jegyében – áttervezni. Az e törekvésükhöz hangolt márka- és eladáshelyi kommunikáció minden bizonnyal pozitív fogadtatásra talál. //

Kapcsolódó cikkeink

Divat, drónok és fenntarthatóság – az agrárium új arca az AgriTech InnoExpo eseményen

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

Tovább olvasom >További cikkeink

Átadták a SIRHA Budapest 2026 Innovációs Termékverseny díjait

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

Tovább olvasom >Hogyan hat a forint árfolyama a fogyasztói árakra?

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

Tovább olvasom >Michele Morrone vezetésével megérkezett a HELL CITY

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

Tovább olvasom >