Lendületvesztés itthon vs. szárnyaló Temu

A hazai e-kereskedelmi piac nem mutat jelentős növekedést, és ez a helyzet nemcsak Magyarországra jellemző, hanem szélesebb körben is érzékelhető az uniós piacokon. Ennek oka főként az elmúlt két év során tapasztalt vásárlóerő-csökkenés, valamint a kínai online kereskedők egyre erősödő piaci jelenléte. A GKID és a Mastercard legfrissebb, 2024-es „Digitális Kereskedelmi Körkép” című jelentése szerint ebben a versenyintenzív környezetben a magyar vállalkozásoknak egyre több kihívással kell szembenézniük, de nem esélytelen, hogy profitáljanak is a változó helyzetből.

A cikk a Trade magazin 2024/6-7. lapszámában olvasható.

Madar Norbert

vezető tanácsadó

GKID

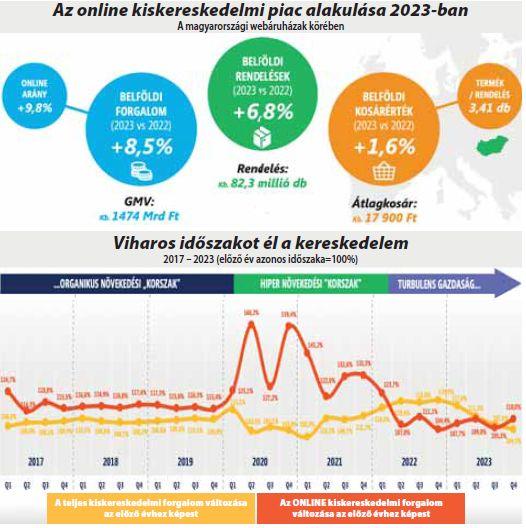

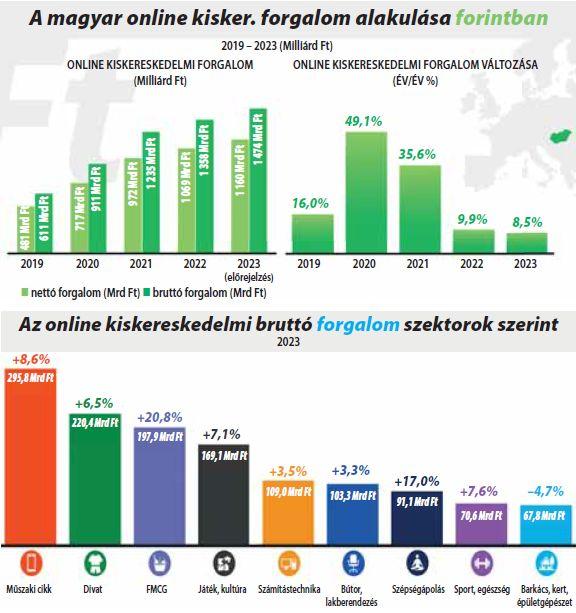

Bár a magyar e-kereskedelmi piac 2023-ban még mindig növekedést mutatott (8,5%), jelentős visszaesés ez a COVID által fűtött előző évek két számjegyű bővüléséhez képest, és reálértéken csökkenés, ha az éves inflációt is figyelembe vesszük. Az e-kereskedelem – a digitális gazdaság legfontosabb pilléreként – 9,8% részaránnyal zárta a 2023-as évet a teljes kereskedelmen belül. Jól látszik, hogy az elmúlt időszak eseményei – a megtorpanó gazdaság, az energiaválság és az inflációs sokk – következtében a magyar fogyasztók egyre tudatosabban válogatnak az online ajánlatok között, gyakrabban keresnek olcsóbb, alternatív termékeket, ami kedvez a külföldi, költséghatékonyabb webáruházak térnyerésének.

Megdöbbentő statisztika, hogy miközben a belföldi kereskedők által kiszolgált online rendelések száma mindössze 7%-os növekedést mutatott 2023-ban, a logisztikai szolgáltatók által kézbesített e-kereskedelmi csomagszám tavaly mintegy 32%-os növekedést ért el, a két érték közötti különbséget pedig a külföldi, főként kínai rendelések adják. Sok hazai vásárló tehát nem csökkentette online kiadásait, hanem a határon túli szereplők felé fordult.

A mesterséges intelligencia segítségével ma már pár perc alatt profi minőségben létrehozható egy oldal bármilyen nyelven. Ha a magyar fogyasztó magyarul böngészheti a kínálatot forintosított árakkal, magyar logisztikát és magyar fizetési megoldást kap, akkor – kedvező árak esetén – nem érdekli, a világ melyik pontján van a kereskedő, rendelni fog. Rossz hír ez a magyar gazdaság számára, ha annak szereplői nem adnak adekvát választ problémára.

2024 kihívásai

A Digitális Kereskedelmi Körkép elemzése szerint a hazai online áruházakat több tényező is aggasztja. Az e-kereskedők által kiemelt legnagyobb gondok között szerepel a fogyasztói vásárlóerő és a kereslet csökkenése mellett a reklámköltségek növekedése (61%), a kiskereskedelmi termékek árainak állandó emelkedése (45%), és a külföldi, különösen a kínai eladók piaci pozíciójának megerősödése (43%). Ezek a problémák összefüggenek egymással, és a jövőben várhatóan fokozódnak.

Madar Norbert, a GKID vezető tanácsadója és partnere szerint a kínai online kereskedők növekvő piaci részesedése különösen hátrányosan érinti az olyan e-kereskedelmi szegmenseket, mint a divat, a játékok és a lakásfelszerelési termékek piaca, míg az online FMCG-szektor (a diszkontláncok kivételével) egyelőre érintetlen marad.

A kutatás során kiderült, hogy a Magyar Posta kötelező integrációjáról az e-kereskedők 98%-a tájékozódott, s bár ez a változás jelentős médiafigyelmet kapott, mégsem volt olyan mélyreható hatással a piacra, mint a Temu előretörése. A résztvevő e-kereskedőknek csak 16%-a érzékelte ezt kihívásként.

A Temu előretörése ijesztő

– Az első negyedév 1,5 milliós rendelési volumene, ilyen exponenciális vásárlószám-növekedés mellett az év egészére elérheti akár a 10 milliós szintet is, amivel a Temu már messze meghaladhatja majd a legnagyobb belföldi e-kereskedők éves rendelésállományát. Ráadásul ez a volumen csak kisebb része annak a Temu-rendelés állománynak, ami Budapesten keresztül érkezik be nap mint nap az EU területére, és megy tovább a szomszédos országokba – helyezte kontextusba a Temu teljesítményét Madar Norbert.

A Temu sikerének kulcsa részben az innovatív logisztikai megoldásokban és az EU-s vámszabályozás változásaira gyorsan reagáló üzleti modellben rejlik. A vállalat hatékonyan építette ki az Európai Unióba irányuló gyors és vámmentes szállítási útvonalait, így rövid szállítási időt és alacsony költségeket kínálnak. A gigacég 2023 szeptemberében indult Magyarországon, és már 2024 első három hónapjában több mint 1,6 millió rendelést teljesített, amelyek összértéke meghaladta a 22,5 milliárd forintot, április végéig elérve az 1,28 millió fős vásárlói réteget a 4,2 millió főt számláló teljes hazai online vásárlóból.

A diszkontok is érzik

Ebből jól látszik, hogy a vásárlási frekvencia emelkedik, egy vásárló akár 3-4 alkalommal is rendel a Temutól. Ha azt vesszük, hogy ezek a termékek 50-60-70%-kal olcsóbbak a hazai alternatíváknál, egyértelmű: több mint 50-60 milliárd árbevétel hiányzik a magyar e-kereskedők pénztárcájából. Sőt, nem csak onnan: a magyar diszkontláncok ún. középső sorainak kasszájából is, ahol ezek az impulzustermékek korábban népszerűek voltak.

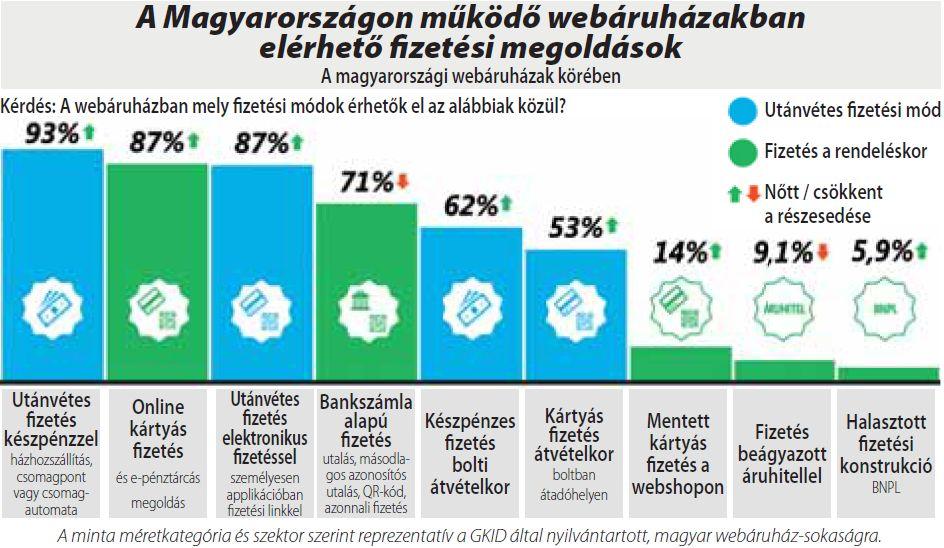

Ami magukat a termékeket illeti, nincs új a nap alatt: ezek a kínai holmik eddig is itt voltak a magyar polcokon, csak több disztribútor, nagykereskedő, beszállító és egyéb szereplő keze által, sokszoros áron értékesítve. Ma ugyanezek a termékek ezt az utat kikerülve, közvetlenül a kínai gyártótól kerülnek a fogyasztóhoz, ezért is tudnak annyira olcsók lenni. A fogyasztói oldalról nézve tehát kényelmesebb a helyzet, de az e-kereskedők számára is van öröm az ürömben: Magyarországon még a rendelések mintegy 60%-a utánvételes rendelés, míg a Temu azonnali kártyás fizetést tesz kötelezővé. Hosszú távon ezek a fogyasztók egyre nagyobb arányban térnek át az előrefizetésre a hazai platformokon is.

Felvenni a kesztyűt a Temu ellen

A hazai e-kereskedők 61%-a említette a hirdetési költségek emelkedését, mint jelentős problémát. Nos, a Temu módszerét követve az első lépés, hogy saját applikáció letöltésére sarkalljuk a fogyasztót. A push notificationök szinte ingyenesek, innentől nem kell vastag hirdetési pénzeket fizetni a Metának vagy a Google-nek.

Ezután az ügyfélélményt kell javítani: ha Kínából ideér a termék 5-10 nap alatt, akkor a 3-4 napos kiszállítás egy hazai kereskedőtől elfogadhatatlan. Erősíthetünk az ügyfélszolgálattal is: minket felhívhat a vásárló, üzenhet, gyorsan választ kap. Vonzó, ha a terméket visszaküldeni, kicserélni egyszerű. Végül, ne csak a magyar piacot targetáljuk, ha tehetjük, terjeszkedjünk mi is regionálisan, az AI által kínált automatizációs lehetőségeket kihasználva.

A csomagautomaták országa lettünk

A hazai e-kereskedelemben megfigyelhető, hogy a vásárlók 71%-a otthonra kéri a csomagját. Van azonban egy 20%-os részesedésük a köztes, ún. out-of-home csomagátvételi megoldásoknak is.

Ennek két fő területe van. Az egyik a csomagpont: újságárusok, benzinkutak. Ennél azonban dominánsabb, 61%-os kategórián belüli részesedéssel bír a csomagautomata mint átvételi mód, amelynek növekedésiütem-volume 190%-os volt a tavalyi évben. Magyarországon több mint 5100 csomagautomata működik, nyolc különböző hálózatban, a GLS, Packeta, FoxPost, Easybox, AMD, az MPL (MagyarPosta), Alzabox, DTD Express hálózataiban.

Cserjés-Kopándi Ildikó

értékesítési igazgató

GKID

– A mostani hálózat több mint 1500 automatával bővül az elmúlt 12 hónap során, és további 1500-2000-es bővülés várható a következő egy évre. Ezzel az elképesztő számmal Magyarország kiemelkedik a kelet-európai blokkból: csak Lengyelországban van több csomagautomata, de nyugati-európai szinten is jelentős ez a teljesítmény – hangsúlyozta Cserjés-Kopándi Ildikó, a GKID partnere.

Átalakul a fizetés is

A csomagautomata nem csak költséghatékonyabb a fogyasztó számára, de kényelmesebb is: nem kell naponta 2-3 futárral kontaktálni, észben tartani, ki hozza a csomagot otthonra, ki az irodába. Ugyanakkor a jelenség persze nem csak önmagában érdekes. Az előre fizetésekben pl. óriási evangelizáló szerepe van a csomagautomatáknak, hiszen itt nem lehet készpénzzel átvenni a megrendeléseket: kizárólag előre fizethetünk, vagy az automatánál kártyával, esetleg fizetési linkkel, applikációval. Komoly előrelépés a piac egészét tekintve, hogy egy év alatt 190%-kal nőtt ez a fizetési mód az országban.

Persze, van is hova változni: Magyarországon a helyi e-kereskedők által kezelt online vásárlások 59%-a még mindig utánvétes fizetéssel történik, ez 1,6 százalékpontos emelkedést jelent 2022-hez képest. Az egyes fizetési módok között az online fizetés vezet 36%-os részesedéssel, ami 1,3 százalékpontos növekedést mutat az előző évhez képest. A bankkártyás utánvét aránya 2023-ban valamelyest csökkent, de még így is minden negyedik online rendelésnél ezt a fizetési módot választották az áru átvételekor. A bankkártyás utánvét csökkenésével egy időben a készpénzes utánvét szerepe viszont – kis mértékben – erősödött, ami egyértelműen a vásárlók nehéz gazdasági helyzetét mutatja.

Fokozódó kibertámadások

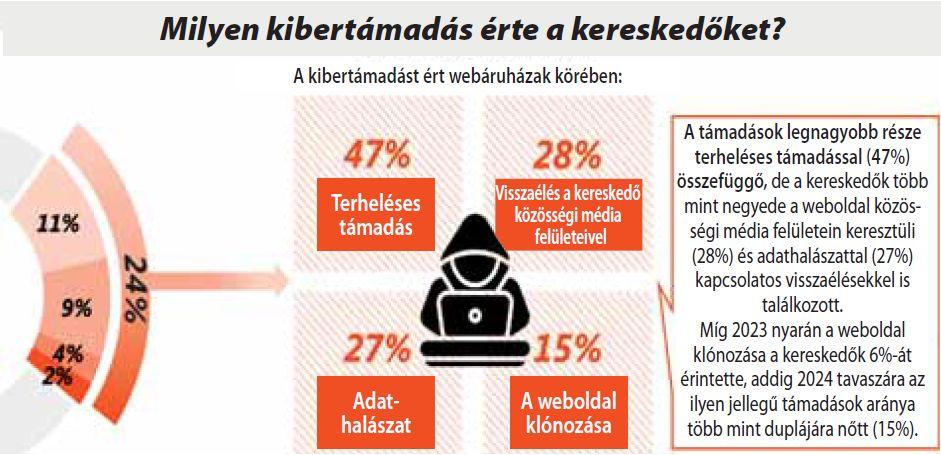

A nemzetközi verseny mellett a kibertámadások által okozott veszteségek is egyre inkább érintik a magyar e-kereskedelmi szektor webáruházait. A válaszadó e-kereskedők közül 24% számolt be arról, hogy kibertámadás érte őket, ami 4%-os növekedést jelent az elmúlt kilenc hónap során.

Mondovics Péter

kiberbiztonsági és

marketingmenedzser

Mastercard

Mondovics Péter, a Mastercard kiberbiztonsági és marketingmenedzsere kiemelte, hogy bár a műszaki cikkek kereskedői a leggyakrabban támadottak, az újonnan érintettek többsége az FMCG, a divat és a barkács-lakásfelszerelési kategóriákból érkezik. Ez érthető, hiszen az FMCG kategória fejlődik a leggyorsabban, míg az utóbbi két kategória a kínai versenytársak által is jelentősen érintett.

A leggyakoribb támadási forma a terheléses támadás, amely 47%-ot tesz ki, azonban az utóbbi időben a kereskedők közösségimédia-felületeit érő támadások és visszaélések aránya is növekedett, 24%-ról 28%-ra emelkedett.

Mondovics Péter szerint nemcsak Magyarországon, hanem globálisan is a digitalizáció terjedésével növekedett a kibertámadások száma, amelyek egyre kifinomultabbá váltak. Emellett az adathalász kísérletek és csaló SMS-ek által érintett magánszemélyek száma is növekszik. Pozitívumként emelte ki, hogy a kereskedők tudatossága is nő: azoknak az aránya, akik nem tudják, hogy érte-e már őket kibertámadás, 42%-ról 37%-ra csökkent.//

Sokat nőtt az online FMCG-piac 2023-ban

A GKID 2015 óta készít nyilvános rangsorokat a magyar piacon működő, legnagyobb forgalmat generáló online kereskedőkről. A 2023-as online értékesítési adatok alapján készült forgalmi rangsorok összesített mezőnyében ezúttal minden korábbi évnél több mozgás, helycsere volt, ami jelzi, mennyire turbulens, bonyolult piaci környezetben kell helyt állniuk a Magyarországon működő e-kereskedőknek.

Az e-kereskedelmi kutatócég a Mastercard közreműködésével ezúttal négy tematikus forgalmi rangsort állított össze.

Az FMCG-mezőny a TOP15-höz képest kiegyensúlyozottabb évet zárt 2023-ban. A listán nevesített 10 kereskedőből mindössze egy szereplő csökkent 2023-ban, a bővülést elérő cégek között pedig az átlagos növekedés 36% volt. A TOP10 összesített forgalma 124,6 milliárd forint volt 2023-ban, ami 25%-os bővülést jelent egy év alatt. A mezőny két legnagyobb bővülést elérő szereplője ezúttal a Wolt Market és a Rossmann lett. //

Kapcsolódó cikkeink

GVH-elnök: számos versenyjogi és fogyasztóvédelmi kérdést vet fel a mesterséges intelligencia alkalmazása

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

Tovább olvasom >Magyarország okos vásárlói: az AI formálja a költési döntéseket

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

Tovább olvasom >Új trend az online vásárlásban: később fizetnek a magyarok

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

Tovább olvasom >További cikkeink

Tovább esett a nyers tej ára decemberben

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

Tovább olvasom >Amerikai hajápoló márkát vásárol a Henkel

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

Tovább olvasom >GLP-1: felvásárlási célponttá váltak a szósz- és fűszergyártók az USA-ban

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

Tovább olvasom >