K&H: 100 éves átlageredményt sikerült felülmúlni: csinos pluszok a piacon

Van élet a legbiztonságosabbnak tartott befektetéseken túl is. Az idei év első nyolc hónapjában az egyik legfontosabb amerikai részvényindex, az S&P 500 forintban mérve 20 százalékkal erősödött – ehhez képest a teljes éves hozam az elmúlt közel száz évben “mindössze” 7-8 százalékos volt átlagosan, dollárban kifejezve. Ráadásul az egyébként alulértékeltnek mondható BUX 20 százalék feletti többletet produkált – derül ki a K&H összeállításából, amely arra is választ ad, hogy miként mérsékelhetőek az idén kiugró teljesítményt elérő részvénypiacokon a kockázatok.

Az idei jó teljesítmény nem garancia arra, hogy a következő hónapokban is szárnyalni fog a mutató és a többi tőzsdeindex

Augusztus elején bizonytalanság lett úrrá a nemzetközi és magyar porondon, ennek eredményeként a pénz- és tőkepiacokon süllyedés történt. Az év első nyolc hónapja azonban összességében kedvezően alakult – derül ki a K&H összefoglalójából, amely a megtakarítások alakulása szempontjából kulcsfontosságú részvénypiacok részeredményeit vizsgálta.

Száz év kontra nyolc hónap

“Ha forintban nézzük az év első nyolc hónapjában elért részvénypiaci eredményeket, akkor látszik, hogy 20 százalékos hozamot érhettek el a magyar befektetők az egyik legfontosabb amerikai tőzsdeindex, az S&P 500 emelkedésének köszönhetően, ez pedig ilyen időtávon kiemelkedően magas hozamot jelent” – ismertette a részleteket Cinkotai Norbert, a K&H Értékpapír vezető elemzője. Ez az eredmény azért is kivételes, mert 1927 óta – vagyis az elmúlt közel száz évben – az S&P éves átlagban 8 százalékos pluszt tudott összehozni, természetesen kisebb és nagyobb emelkedésekkel, süllyedésekkel. “Az idei jó teljesítmény nem garancia arra, hogy a következő hónapokban is szárnyalni fog a mutató és a többi tőzsdeindex: részvénypiacról lévén szó, a csökkenés is benne van a pakliban. Ezek a befektetések kockázatosak, de cserébe magas hozammal kecsegtetnek, ha kedvező a nemzetközi befektetési hangulat”

– tette hozzá a szakember.

A részvénypiaci statisztikákból kiderül az is, hogy nyolc hónapos időtávon jóval valószínűbb a pozitív eredmény a negatívval szemben, nagyjából 60-40 százalékos arányban. Arra viszont, hogy 20 százalék körüli hozamokat érjen el ilyen rövid időtávon a világ egyik legfontosabb tőzsdeindexe, már meglehetősen kicsi esély mutatkozik. “Még 15 százalékot sem éri el az adatok alapján” – fogalmazott az elemző szakember. Azt is fontos látni, hogy nemcsak az amerikai tőzsde, hanem a magyar piac sem rossz célpont, mivel a Budapesti Értéktőzsdén szereplő részvények többsége, így az irányadó index, a BUX alulértékeltnek mondható. Ráadásul amerikai társához hasonlóan jól szerepelt január és augusztus vége között: 20 százalék feletti emelkedéssel zárta ezt az időszakot.

“Mindez azt is jelenti, hogy bár a részvénypiaci befektetések rizikósabbak, valódi kiegészítést kínálhatnak a biztonságosabbnak tartott befektetésekkel szemben, amelyek visszafogottabb hozamot nyújtanak”

– mondta a szakember.

Kockázat? kezelhető!

Beszélt arról is, hogy a részvénypiaci kockázatokat az edukált, ismeretekkel rendelkező befektetők saját maguk is kezelhetik. “A kulcsszó a diverzifikáció, időnként különböző eszközosztályokban is szép hozamok láthatóak, sokszor akár egyszerre, tehát nem érdemes mindig egyetlen terméknél vagy eszközosztálynál leragadni” – emelte ki Cinkotai Norbert.

A széles részvénypiaci palettán alapuló, megfelelően diverzifikált portfóliók a tapasztalatok alapján nagyobb stabilitást és kedvezőbb hozamokat tudnak nyújtani, ami rendszeres befektetéseken keresztül hosszú távon fejti ki igazán hatását.

Kapcsolódó cikkeink

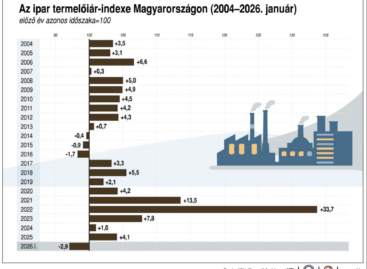

KSH: 2026. januárban az ipari termelői árak átlagosan 2,9 százalékkal elmaradtak az egy évvel korábbitól és az előző hónaphoz viszonyítva 0,9 százalékkal magasabbak voltak

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

Tovább olvasom >A K&H Értékpapír nyerte a BÉT Legek – „Az év legjobb hazairészvény-kereskedési platformja” díjat

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

Tovább olvasom >További cikkeink

Történelmi árcsökkentés az ALDI-nál

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

Tovább olvasom >