Fidelity: Kötéltánc

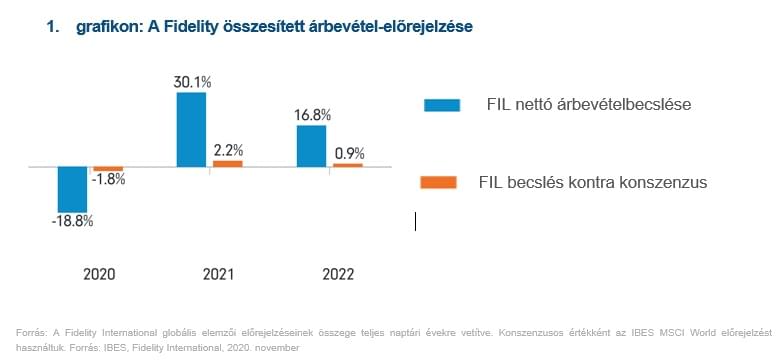

Az eszközárfolyamok 2020 nagy részében jóval az árbevétel-várakozások előtt jártak, hála a Covid-19 által okozott gazdasági károk enyhítése céljából hozott, jelentős volumenű költségvetési és monetáris intézkedéseknek.

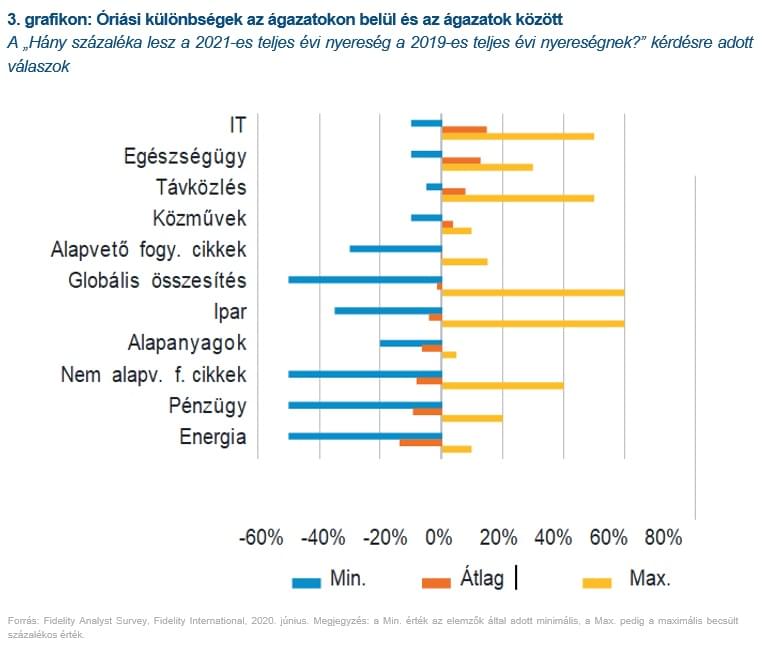

2021 küszöbén a jövedelmek vélhetően tovább javulnak majd, de ennek tempója egyenetlen lesz, ami próbára fogja tenni az értékeltségeket. Az ágazatok közötti eltérések, a piaci szinten tapasztalható, túlfeszített értékeltségek és a hirtelen rotációk kockázata miatt 2021-ben izgalmas kötéltáncra számíthatunk a kockázatok és a lehetőségek között a Fidelity csapata szerint, ráadásul a körülmények változására adott gyors reakciókra is szükség lesz.

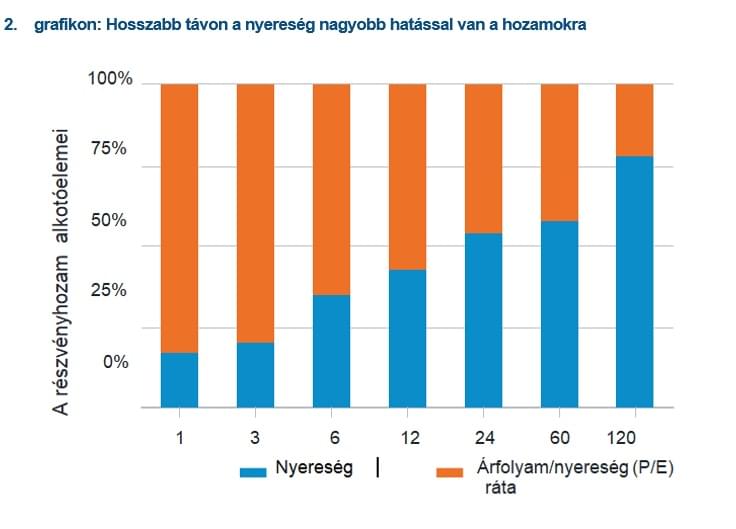

Hosszú távon a nyereség számít

2020 nagy részében a befektetők a legkedvezőbb gazdasági forgatókönyv megvalósulására és V-alakú talpra állásra számítottak, amihez kellő bizakodást meríthettek a járvány első hulláma nyomán a gazdaságba áramlott, jelentős mértékű monetáris és költségvetési ösztönzőkből. Például az USA polgárainak minden héten kifizetett 600 dollár nagyobb fogyasztást indukált, mint amekkora az év első felében normál körülmények között várható lett volna. Azonban ha az USA kormánya azt tapasztalja, hogy a következő hónapokban nem képes a keresletet további ösztönzőkkel helyettesíteni, akkor megnő a W-alakú, kettős recesszió kockázata.

Említsünk meg még egy betűt, ha már a közgazdasági ABC-nél tartunk: ha a nyertesnek és vesztesnek kikiáltott ágazatok és részvények értékeltsége között jelentős eltérés mutatkozik, akkor a válság utáni grafikon K alakot formázhat. Az is elfordulhat, hogy a piacok ide-oda pattognak majd két, egymással versengő erőhatás: a bőséges likviditás és a gazdasági károk között, de hosszú távon a nyereség lesz az, ami alapján a vállalatok teljesítményét megítéljük. Az egyes ágazatokban előforduló osztalékcsökkentések ellenére a részvények továbbra is 2-3%-os osztalékpuffert kínálnak, amely a nulla százalék közötti kamatok világában még mindig vonzónak számít.

A bankoknak és az olajcégeknek szembe fúj a szél

A hozamot meghatározó „stílusfaktorok” régóta várt rotációjára 2020-ban sem került sor. A value irányába tett rövid kitérők után gyors visszatéréseket láttunk a növekedési címek felé, annak ellenére, hogy a két stílus közötti értékeltség különbség rekordméretű volt. Az, hogy a value nem tudott tartósan vezető szerepet betölteni, a bankokat és az olajipari cégeket hátráltató, kedvezőtlen strukturális körülményeknek volt felróható. Az egyes ágazatokban előforduló osztalékcsökkentések ellenére a részvények továbbra is 2-3%-os hozampuffert kínálnak, mely a nulla százalék közötti kamatok világában még mindig vonzónak számít.

A bankoknak a fejlett országok nagy részében hosszabb időn át alacsony kamatlábakra kell számítaniuk. Abból jutnak pénzhez, hogy a rövid és hosszú távú kamatok különbségét kihasználó arbitrázs-ügyleteket kötnek, és a betéteket értékpapírokba fektetik – de jelenleg bárhová teszik is a pénzüket, az elérhető hozam rendkívül alacsony. Bár a mostani válságba jobban felvértezve sodródtak bele, mint az előzőbe, ha a járvány 2021-ben sem szűnik meg, a bedőlt hitelek száma emelkedésnek indulhat.

Az olajtársaságoknak eközben számos kihívással kell szembe nézniük. A korábbi válságok idején az alacsony kőolajárak ösztönzőleg hatottak a gazdaságra, de a Covid-19 gúzsba kötötte az utazási és szabadidős vállalkozásokat, melyeknek amúgy valóban jól jött volna az alacsony üzemanyagár. Változóban van a költségvetési környezet is; az előírások valószínűleg egyre „zöldebbek” lesznek, és a megújuló energiaforrásokat fogják előnyben részesíteni. A járvány csúcsán, amikor a kőolaj ára 40%-ot zuhant, a megújuló energiahordozók ára stagnálni kezdett. A nagyobb olajtársaságok reagáltak is a fejleményekre. A három óriás, a BP, a Shell és a Total csökkentette az osztalékát és tőkeáthelyezést hajtott végre, hogy a zöld energiaforrásokba tudjon befektetni. Az alacsony karbonkibocsátású gazdaságba történő átmenet során lemaradó vállalatok sorsa nagyon bizonytalanná válik.

A digitalizáció egy másik olyan trend, amely a járvány hatására felgyorsult. A jelenség legnagyobb haszonélvezői a meglévő infrastruktúrával, például felhős tárhellyel rendelkező vállalkozások, amelyek képesek kielégíteni a megnövekedett keresletet. A spektrum másik végén a „régi”, fizikai üzletekkel rendelkező vállalatok, például a kiskereskedők találhatók. A lényeg tehát nem annyira az érték és a növekedési típusú szegmensek vetélkedése, hanem inkább az új és a régi ágazatok közötti generációs hangsúlyeltolódás.

Fától az erdőt

2021-ben valószínűleg nem kerül sor a value típusú eszközökre való nagyarányú áttérésre. Ennek ellenére bőven vannak ilyen típusú lehetőségek is, főleg a ciklikus szegmensekben, mint például az ipar és a tartós fogyasztási cikkek, melyeket a befektetők kihasználhatnak, kiváltképp, ha 2021-ben elérhetővé válik a hatékony védőoltás és felpörög a kereslet. A befektetőknek azonban vigyázniuk kell, nehogy belefussanak egy-egy ún. zombi-vállalatba, még ha azok az adott pillanatban látszólag jó értéket kínálnak is. Ahogy Japán példáján láttuk, ezek a cégek akár évekig is elműködnek, állandóan refinanszírozzák őket, hivatalos csődeljárás nem indul ellenük, ám értékeltségük csak alig vagy egyáltalán nem javul.

A technológia növekedés trendet meglovagolni kívánó befektetők még mindig találhatnak észszerűbb értékeltségekkel rendelkező növekedési részvényeket az USA-n kívül, főleg a német és a japán cégek körében. „Ami a növekedési szegmenst illeti, a technológiához hasonló ágazatok headline-szinten drágának tűnnek. De a felszín alatt továbbra is rábukkanunk egy-egy minőségi growth papírra, melyek jól jöhetnek ki a Covid-19 járványt követő – igaz, lassú – talpra állásból. E tekintetben úgy látjuk, több lehetőség kínálkozik a közepes és magas tőkésítettségű vállalatok körében, és kevesebb az ún. mega-cap cégek között. Például a technológia növekedés trendet meglovagolni kívánó befektetők még mindig találhatnak észszerűbb értékeltségekkel rendelkező növekedési részvényeket az USA-n kívül, főleg a német és a japán cégek körében” – mondta el Al-Hilal István, a Fidelity International közép-kelet európai igazgatója.

Ázsia: a talpra állás motorja

Az értékeltség a régiókon belül is nagy jelentőséggel bír. Bár az európai piacok összességében nem fognak az USA-nál jobb teljesítményt nyújtani, például Németország olyan ciklikus, exportalapú gazdaság, mely komoly hasznot húz a gyorsabb ázsiai, főleg kínai talpra állásból. Kína villámgyorsan felpattant a Covid-járvány után, és most mindent elkövet annak érdekében, hogy megakadályozza a további hullámokat. Eközben Európa és az USA komoly költségvetési expanzióba kezdett, mely minden próbálkozás ellenére növeli a Kínával szembeni kereskedelmi deficitjüket. A korábbi recessziók alkalmával az exportalapú (például ázsiai) gazdaságok nagyon megsínylették a világkereskedelem hanyatlását. Ezúttal jó pár ázsiai gazdaság jobban helyt tud állni, és néhány, például Indonézia, rendkívüli gazdaságpolitikai intézkedéseket is be tudott vezetni a vírus gazdasági hatásainak enyhítése céljából. Az ESG számára kedvező a csillagok állása

2020 egyik legdrámaibb trendje a két ikercsillag, az ESG-megfontolások és a pénzügyi teljesítmény együtt állása volt, méghozzá a márciusi összeomlás alatt és azt követően is.

A Fidelity elemzése azt mutatja, hogy a legmagasabb ESG-minősítéssel rendelkező vállalatok ebben az időszakban összességében felülteljesítettek, magasabb Sharpe-mutatóval és kockázattal korrigált hozammal büszkélkedhettek. Ebből adódóan arra számítanak, hogy 2021-ben tovább fog gyorsulni az ESG térnyerése, főleg, mivel az éghajlatváltozás kérdése az USA-ban is egyre nagyobb jelentőségre fog szert tenni.

Ahhoz, hogy egy vállalat „jó minőségűnek” számítson, most már nem elég egy stabil mérleg, egy jó üzleti modell és a folyamatos nyereség – magas ESG-minősítésre is szüksége van. „A tőkét bevonzani kívánó vállalatok világszerte egyre lelkesebben foglalkoznak az olyan témákkal, mint a dolgozók jó közérzete és a nettó zéró összegű karbonkibocsátás. Sok cég büszkélkedik a „zöld spektrumban” elért eredményeivel, de nagyon fontos, hogy alaposan megvizsgáljuk őket és kiderítsük, hogy valóban tesznek-e érdemi lépéseket ezen a területen” – teszi hozzá Al-Hilal István.

Kapcsolódó cikkeink

További cikkeink

Amikor a megszámlálhatatlan megszámlálhatóvá válik

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

Tovább olvasom >Százra nőtt a hungarikumok száma a tepertős pogácsával és a vecsési savanyú káposztával

🎧 Hallgasd a cikket: Lejátszás Szünet Folytatás Leállítás Nyelv: Auto…

Tovább olvasom >