Csúcsközelben a hitelfelvételi kedv

Tavaly tovább javult a bankrendszerrel és a banki szolgáltatásokkal kapcsolatos attitűd. Csúcsközelben a hitelfelvételi, abszolút csúcson a fogyasztással és megtakarítással kapcsolatos optimizmus, azonban tovább nyílt a társadalmi olló – derül ki a lakosság fogyasztási, megtakarítási és hitelfelvételi hajlandóságának alakulását negyedévente vizsgáló Deloitte-Scale BankIndex kutatás legfrissebb kiadásából.

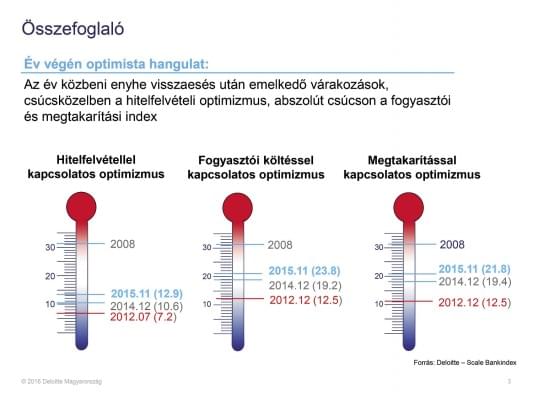

Év végén optimista hangulat

Az év közbeni enyhe visszaesés után emelkedő várakozások: csúcsközelben a hitelfelvételi optimizmus, abszolút csúcson a fogyasztói és megtakarítási index

Demeter Ákos, a Deloitte Zrt. partnere a kutatás főbb megállapításait ismertetve elmondta:

– 2015 során kisebb év közbeni korrekciót követően mindhárom indexérték magasabb szintre került. A hitelfelvétellel kapcsolatos optimizmus az abszolút négyéves csúcs közelében van, az arányok alapján mintegy 70-80 ezer ember gondolta úgy 2015-ben, hogy egyértelműen bátrabban foghat hitelfelvételbe a következő egy év során. Az új folyósítások volumennövekedését most abszolút a lakáshitel-piaci hitelek dominálják. Fontos kiemelni, hogy ez még a CSOK bejelentése előtti időszak értékeit foglalja magába. A megtakarítási és fogyasztási várakozások is emelkedtek, bár megtakarításokkal csak a teljes népesség alacsonyabb százaléka rendelkezik.

A pénzpiaci termékek közül a jelzáloghitel-termékválasztásnál vagyunk a legtudatosabbak, de az emberek több mint 30 százaléka még mindig egy, és nem több intézmény ajánlatai közül választ, illetve csaknem 37 százalékuk nem tekinti át részletesen a banki szolgáltatással járó költségeket.

Az új folyósítások volumennövekedését – követve a 2014-es tendenciát – 2015-ben is jellemzően a lakáshitelek dominálták. Ezt a folyamatot a csökkenő THM-szintek és a kínálati oldal enyhébb feltételei is támogatták: a hitelek terhe tovább csökkent az utóbbi egy évben, a keresleti és kínálati oldal összetevői jótékonyan hatnak a hitelezési környezetre.

Az új hitelkihelyezések is emelkedtek az utóbbi egy évben, de még mindig nem érik el a 2009-es szinteket a háztartási szektorban. A forintalapú lakáshitel-kihelyezési szintek 30 milliárd fölött alakultak 2015-ben, a fogyasztási hitelek lendülete kissé megtört, de még így is kicsit emelkedett. 55 százalék fölé emelkedett azok aránya, akik nemcsak a kamatot, hanem magát a szolgáltatást is latba vetik választásnál.

Javul a hangulat, nyílik az olló

A megtakarítás témakörében található a kutatás legnagyobb ellentmondása: hisz míg a lakosság körében nőtt a megtakarításokkal kapcsolatos optimizmus, a teljes mintán 10,1 százalékra csökkent a megtakarítással rendelkezők száma, vagyis tovább nyílt az olló, tovább nőttek a társadalmi különbségek. Ennek megfelelően nőtt a legelutasítóbbak aránya is: 56,6 százalékuk válaszolta, hogy egyáltalán nem valószínű, hogy 2016-ban többet tudna megtakarítani. Demeter Ákos kiemelte:

– A devizaeszközök aránya is növekedett a lakosság körében, és ide nemcsak a készpénzt, hanem bármilyen devizához köthető terméket bele kell érteni. Egyelőre csak feltételezni lehet, hogy a lakosság az alacsony kamatkörnyezet miatt mozdult el a likvid eszközök felé, mindenesetre ez a folyamat felerősítheti a likvid eszközök többletfogyasztását is.

Digitális valóság

Az emberek nagy része, mintegy 82 százaléka nem tervez informálódni új banki szolgáltatások felől, akik viszont érdeklődnek, azok elsődlegesen a bankfióki csatornákat választják. A legkedveltebb fizetési módok között még mindig a hagyományos elérési csatornák vezetnek (73 százalék jelöli meg a csekk befizetését postán), ugyanakkor jól érzékelhető az elektronikus csatornák használatának lassú terjedése. Jóllehet Magyarország lakosságának magas a digitális érettsége, az emberek nem érdeklődnek a banki újdonságok iránt. Mindez gátolhatja a digitális szolgáltatások további elterjedését. Az internetes kommunikációs felületek szerepe növekszik, de az emberek még mindig jellemzően a bankfiókba mennek tájékozódni, vagy családtagjaikra, barátaikra hallgatnak banki szolgáltatás választásakor. Úgy tűnik, hogy a lakosság nincs felkészülve a tisztán direkt banki modellek fogadására. Ugyanakkor a pénzintézetek számára fontos lenne a differenciálódás, hiszen az emberek 36 százaléka nem lát semmilyen lényeges különbséget a bankok között, a lakosságnak továbbra sincs aktív, a piac változásait figyelemmel követő hozzáállása. Akik viszont használnak digitális banki szolgáltatásokat, azok jellemzően elégedettek azokkal.

Kapcsolódó cikkeink

Ennyire tartják környezetbarátnak a hazai üzleteket a magyarok

Tízből négy vidéki és fővárosi válaszadó (40%) egyetért abban, hogy…

Tovább olvasom >Kiemelten fontos a magyaroknak, hogy a boltok fenntartható módon működjenek

A környezettudatosság egyre fontosabb szemponttá válik a vásárlók számára, és…

Tovább olvasom >Aggasztó felmérés: a bolti eper 95%-a tartalmaz egészségre káros vegyi anyagokat

Az Egyesült Királyságban végzett kormányzati vizsgálatok súlyos problémát hoztak a…

Tovább olvasom >További cikkeink

Egy évtized után visszatért a Carrefour Bulgáriába

A Carrefour francia szupermarketlánc helyi médiabeszámolók szerint 10 év szünet…

Tovább olvasom >A Marvel Universe karaktereit felvonultató limitált kiadású csomagolást dob piacra a Coca-Cola

Limitált kiadású italdobozt dob piacra a Coca-Cola, melyet új, a…

Tovább olvasom >Újfent csökkent a tejfogyasztás Németországban

Az adatok szerint a németek tejtermék-fogyasztása 2023-ban újabb rekordmélységbe szállt.…

Tovább olvasom >